Zur Erinnerung: Im Haushaltsgesetz für 2023 war wieder einmal ein sog. Formfehlernachlass vorgesehen. Die entsprechende Zahlung hätte ursprünglich innerhalb 31. März 2023 erfolgen sollen, dann erfolgte mit G.V. Ne. 34/2023 allerdings eine Fristverlängerung auf den 31. Oktober 2023. Wir haben Sie bereits mit unserem Rundschreiben Nr. 19/2023 grundsätzlich über den Nachlass informiert. Angesichts der anstehenden Fälligkeiten hier nochmals einige Hinweise:

Für bis zum 31. Oktober 2022 begangene Formfehler wird ein entgeltlicher Nachlass gewährt, und zwar gegen Entrichtung einer pauschalen Abfindungsgebühr von 200 Euro pro Jahr, einzuzahlen entweder in einer Rate innerhalb 31. Oktober 2023 oder in zwei gleichen Raten innerhalb 31. Oktober 2023 und innerhalb 31. März 2024. Um den Anreiz für diesen Nachlass etwas zu erhöhen, wurde gleichzeitig für bis zum 31. Oktober 2022 begangene und über ein Protokoll erhobene Verfehlungen die Frist für die Zustellung der entsprechenden Bescheide durch die Finanzverwaltung um 2 Jahre verlängert.

Der Formfehlernachlass gilt für alle Steuerpflichtigen, also für Unternehmen und Freiberufler (auch als Steuersubstituten) sowie für den Privatbereich der natürlichen Personen.

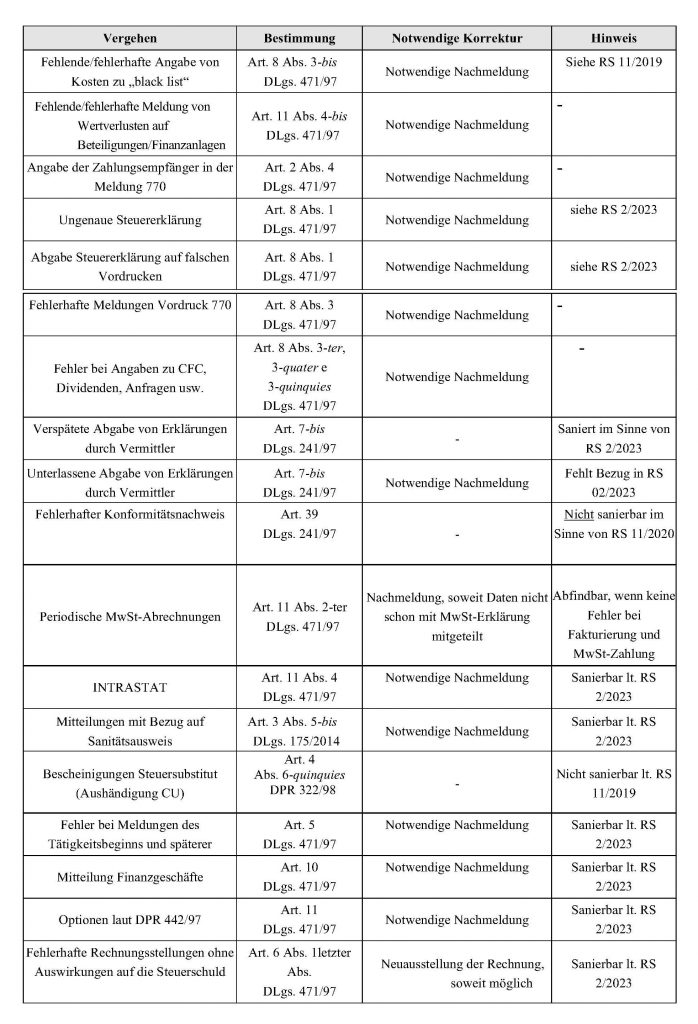

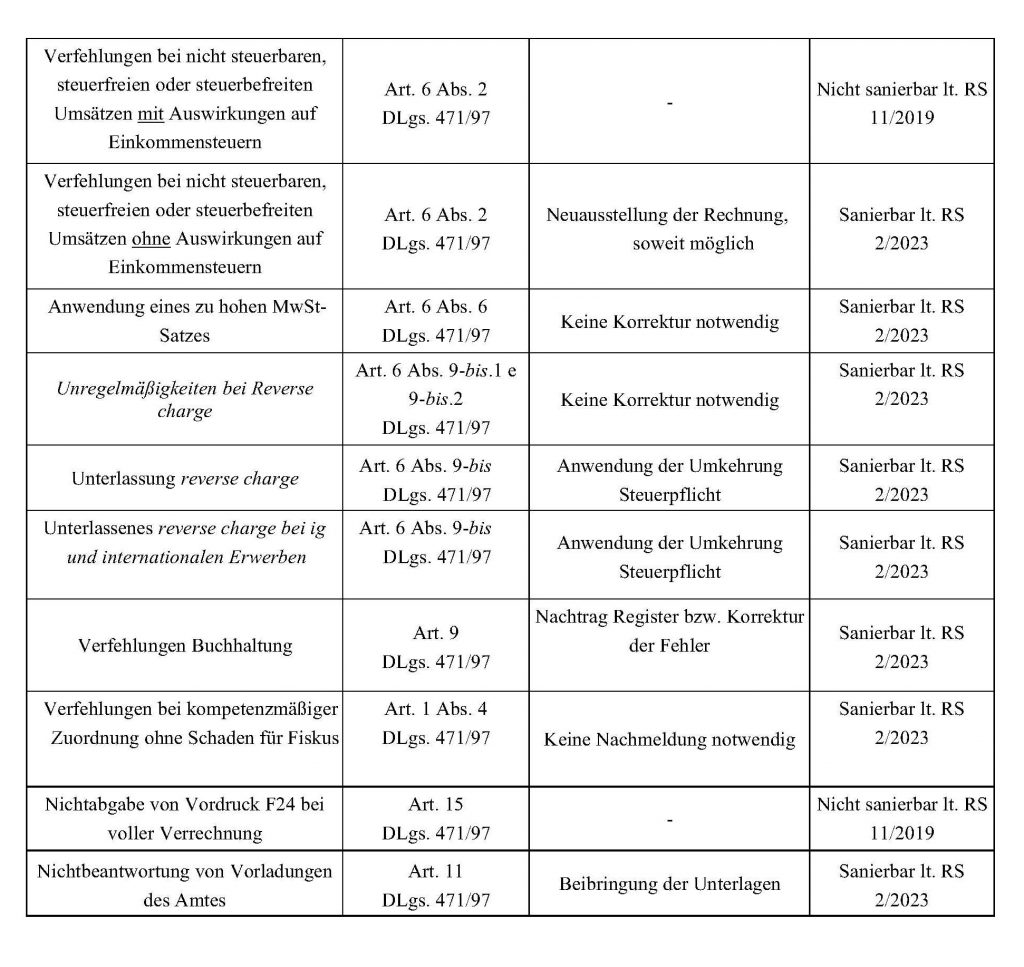

Als Formfehler gelten grundsätzlich alle Verfehlungen, die keinen Einfluss auf die Bemessungsgrundlage von Einkommensteuern und Mehrwertsteuer haben. Ausdrücklich nicht sanierbar sind allerdings Fehler im Zusammenhang mit der Meldung ausländischer Vermögen im Vordruck RW der Steuererklärung. Bei der Definition der Formfehler verweist die Agentur auf ihr Rundschreiben Nr. 11/E aus dem Jahr 2019, gibt dann aber doch eine überarbeitete beispielhafte und nicht erschöpfende Liste möglicher Formfehler wieder. Nachstehend nochmals ein Auszug, erstellt von „Eutekne“, auch mit dem Vermerk, ob für die Fehler auch eine Berichtigung notwendig ist oder nicht:

Abgefunden sind auch Verspätungen beim Versand elektronischer Rechnungen über das SDI-Portal, soweit dadurch keine Auswirkungen auf die korrekte Einzahlung der MwSt in der jeweiligen periodischen Abrechnung entstanden sind. Weitere Fehler, für welche die Verwaltungsstrafen nachgelassen werden, betreffen die verspätete oder unterlassene Anmeldung in der VIES/MIAS-Datei für die innergemeinschaftlichen Umsätze, unterlassene Meldungen bei Verlängerungen oder Mietzinsreduzierungen bei Mietverträgen mit Abfindungssteuer, Unterlassungen bei der Beantwortung von Fragebögen des Steueramtes und Verspätungen bei der Mitteilung von Auslandsumsätzen (Stichwort „esterometro“).

Berichtigung der Fehler:

Soweit Berichtigungen erforderlich sind, müssen diese Korrekturen bis zum 31. März 2024 (Frist für die zweite Rate) erfolgen. In begründeten Fällen kann die Berichtigung aber auch später vorgenommen werden, und zwar innerhalb von 30 Tagen ab einer entsprechenden Aufforderung durch die Finanzverwaltung, etwa im Zuge einer Finanzkontrolle. Als begründet wird im Rundschreiben Nr. 11/2019 u. a. der Fall erwähnt, dass der Steuerpflichtige trotz der Sorgfaltspflicht des „guten Familienvaters“ den Fehler nicht erkennen konnte. Sollte ein bestimmter Fehler nicht berichtigt worden sein und es wird nicht die erwähnte Kulanz gewährt, so betrifft dies nur die Verwaltungsstrafen für den betreffenden Fehler. Der Nachlass bleibt trotzdem gültig für die etwaigen anderen begangenen Fehler.

Die Zahlung hat entweder vollständig innerhalb 31. Oktober 2023 oder in 2 gleichen Raten innerhalb 31. Oktober 2023 und innerhalb 31. März 2024 zu erfolgen. Der Zahlungsschlüssel im Vordruck F24 (Feld „Erario“) lautet TF44, und es ist als Bezugsjahr jeweils das Jahr anzugeben, für welches die Abfindung vorgenommen werden soll. Wer also z. B. für 2019, 2020, 2021 und 2022 den Formfehlernachlass in Anspruch nehmen will, muss vier Mal Euro 200 einzahlen und jeweils das Bezugsjahr 2019, 2020, 2021 und 2022 angeben. Bei abweichendem Geschäftsjahr ist übrigens immer jene Steuerperiode anzugeben, in welcher das Wirtschaftsjahr endet. Eine Verrechnung mit bestehenden Steuerguthaben ist nicht möglich!

Wer die Ratenzahlung vornimmt, sollte u. E. jetzt pro Jahr 100 Euro einzahlen, eben um mit dem Vordruck F24 den Nachweis zu erbringen, dass er z. B. für das Jahr 2020 den Antrag gestellt hat.

Eine Meldung ist nicht abzugeben. Der Zahlungsvordruck gilt als Bestätigung für die Inanspruchnahme des Formfehlernachlasses.

Empfehlung: Insbesondere in Hinblick auf den Versand elektronischer Rechnungen, die Anwendung des Reverse-Charge-Verfahrens und die korrekte kompetenzmäßige Zuordnung von Aufwendungen und Erträgen ist die Inanspruchnahme des Nachlasses zumindest für die Jahre 2022, 2021 und 2020 zu empfehlen, zumal gerade ob der Covid-Probleme in den letzten Jahren Verfehlungen nahezu unvermeidbar waren.

Für weitere Informationen stehen wir gerne zur Verfügung und verweisen auch auf unser Rundschreiben Nr. 19/2023 zum Thema.

Mit freundlichen Grüßen

Josef Vieider