Ricordiamo che la Legge Finanziaria 2023 ha previsto un nuovo cd. “condono formale”. Il pagamento del relativo importo forfettario, originariamente previsto per il 31 marzo scorso, è ora in scadenza il 31 ottobre 2023. Vi abbiamo informati nel dettaglio con la ns. circolare 19/2023, alla quale vi rinviamo. Qui di seguito riassumiamo i termini essenziali del provvedimento.

In concreto, per tutte le irregolarità formali commesse fino al 31 ottobre 2022, viene concessa la possibilità di “sanarle” con il pagamento di un importo forfettario di 200 Euro per ogni anno di imposta, pagabili in una o due rate entro il 31 ottobre 2023 ed eventualmente entro il 31 marzo 2024 (in caso di pagamento rateale). Per “invogliare” i contribuenti ad aderire al suddetto condono, sono stati prolungati di due anni i termini di notifica per l’Agenzia Entrate di eventuali irregolarità rilevate con verbale.

Il suddetto condono può essere fruito da tutti i contribuenti, quindi sia imprese che lavoratori autonomi che persone fisiche/privati.

Quali errori formali sono classificate tutte le violazioni che non influiscono sulla determinazione della base imponibile di IVA o imposte sul reddito. Sono però specificatamente escluse le violazioni commesse con riguardo con il modello RW di dichiarazione dei patrimoni detenuti all’estero.

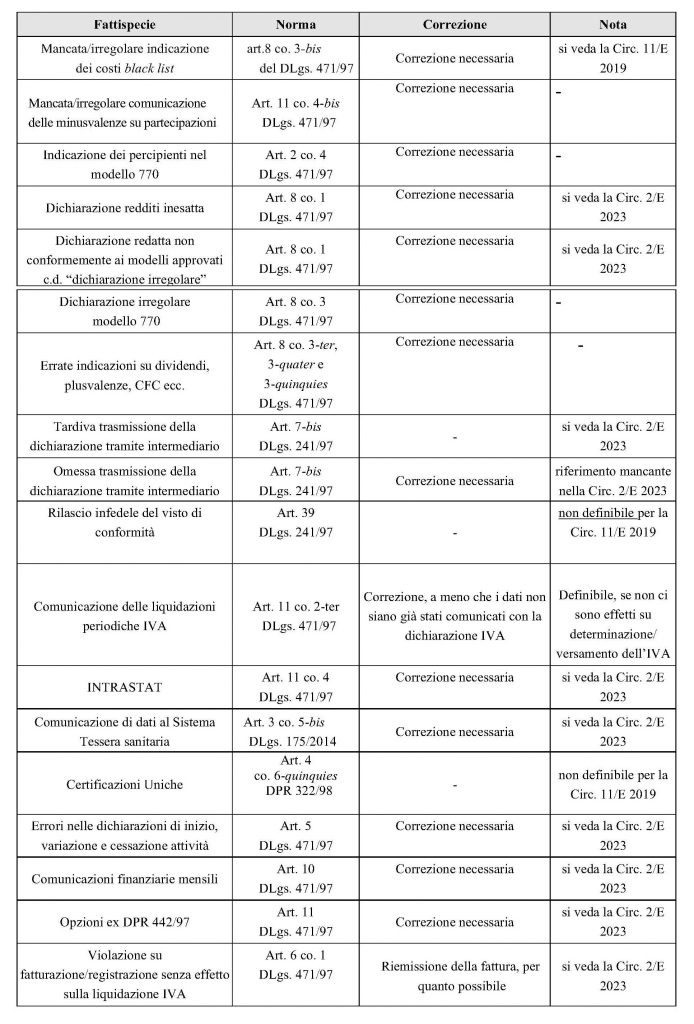

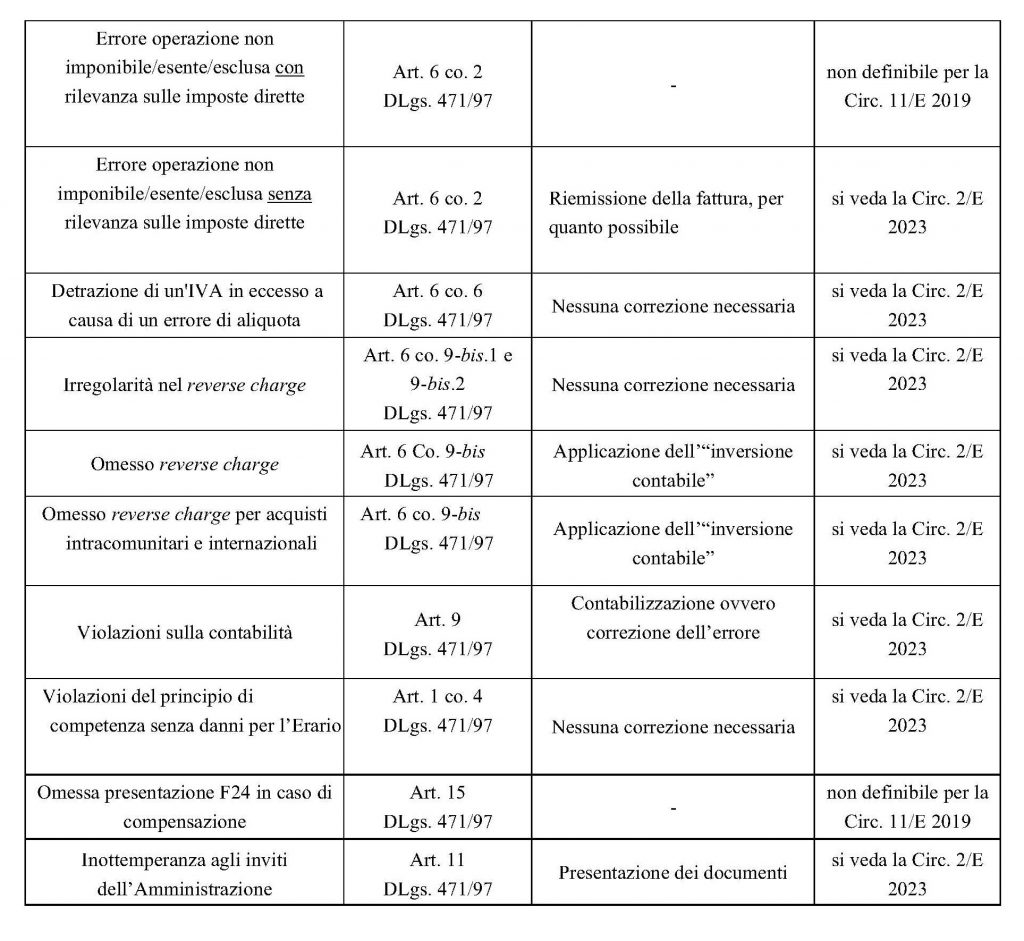

Nel definire gli errori formali l’Agenzia rinvia alla Circ. 11/E 2019, ma pubblica altresì una nuova lista aggiornata e non esaustiva di possibili errori formali. Di seguito una esemplificazione degli errori formali, pubblicata in precedenza da “Eutekne” e giá contenuta nella ns. circolare 19/2023, con l’indicazione se la correzione è necessaria o meno.

In particolare, sono poi sanabili anche i ritardi nell’invio delle fatture elettroniche tramite portale SDI, nella misura in cui non abbiano avuto conseguenze sul corretto versamento dell’imposta nelle liquidazioni periodiche dell’IVA.

Altre fattispecie di errori sanabili sono: la ritardata o omessa iscrizione al registro VIES per effettuare operazioni intracomunitarie, comunicazioni omesse per proroghe o variazioni del canone dei contratti di locazione con cedolare secca, omessa risposta ai questionari dell’Agenzia Entrate e ritardi nella comunicazione di fatturati esteri (esterometro).

Rimozione della violazione

Nella misura in cui è richiesta la rimozione della violazione, questa deve avvenire entro il 31 marzo 2024 (termine di scadenza dell’eventuale seconda rata). In casi particolari la correzione può avvenire anche dopo, ad esempio entro i trenta giorni dall’invito dell’Amministrazione Finanziaria a seguito di una verifica. Nella Circolare n° 11/2019 si cita il caso dell’errore non scoperto/riscontrato dal contribuente con la diligenza del “buon padre di famiglia”: in tale caso, se l’errore non viene rimosso e non viene concessa la necessaria elasticità da parte dell’Agenzia, verrà sanzionata la singola violazione, ma il condono in generale resta valido per le altre violazioni formali.

Il versamento deve essere effettuato o per intero entro il 31 ottobre 2023 oppure in due rate di uguale importo scadenti il 31 ottobre 2023 e 31 marzo 2024. Il codice tributo nella sezione “erario” è il TF44 con l’indicazione come periodo dell’anno per il quale ci si intende avvalere della sanatoria. Quindi, chi intende “sanare” gli anni di imposta 2019 – 2022, versa quattro volte 200 Euro indicando come anno di riferimento i singoli anni 2019, 2020, 2021 e 2022.

In caso di periodo di imposta non corrispondente all’anno solare (ad esempio con bilancio al 30 giugno di ogni anno) si indica l’anno in cui termina il periodo di imposta. Non è consentita la compensazione con alcun credito di imposta.

Chi intende sfruttare la possibilità del pagamento rateale dovrebbe versare a fine ottobre 100 Euro per ogni periodo di imposta, per potere dimostrare con la quietanza del mod. F24 l’effettuazione del condono formale.

Non è necessario presentare una dichiarazione, la quietanza di versamento è sufficiente per dimostrare di avere aderito al condono; nel caso di versamento a rate rileva il primo versamento.

Suggerimento: in particolare per quanto riguarda il corretto invio delle fatture elettroniche, l’applicazione del reverse-charge IVA e la corretta imputazione per competenza di costi e ricavi, è consigliabile aderire alla suddetta sanatoria formale perlomeno per gli anni di imposta 2020, 2021 e 2022, anche in considerazione del fatto che negli ultimi anni del COVID-19 sono stati commessi molti errori quasi inevitabili.

Restiamo a Vostra disposizione per ulteriori informazioni e chiarimenti.

Distinti saluti

Josef Vieider