Im Amtsblatt vom 31. Dezember 2018 Nr. 302 ist das Finanzgesetz für 2019 (G. 145 vom 30. Dezember 2018) veröffentlicht worden. Es ist mit 1. Jänner 2019 in Kraft getreten. Die Genehmigung erfolgte im Eilverfahren über eine Vertrauensabstimmung, und dabei wurden auch heuer wieder zahlreiche Normen ungegliedert in wenige Artikel (insgesamt 19) zusammengepresst, wovon allerdings die wesentlichen Bestimmungen im ersten Artikel mit 1.143 Absätzen enthalten sind. Wie auch bereits in den letzten Jahren ist das Gesetzeswerk kaum lesbar ist. Hinzu kommt, dass für die praktische Umsetzung des Gesetzes nach ersten Erhebungen des „Il Sole-24 ore“ noch rund 161 Durchführungsbestimmungen notwendig sein werden.

Nachstehend trotzdem ein erster Versuch, die wichtigsten Neuerungen, die in der Regel seit 1. Jänner 2019 rechtswirksam sind, zunächst für Unternehmer und Freiberufler aufzuzeigen. In getrennten Rundschreiben werden wir sodann die Änderungen für Liegenschaften und das Bauwesen, für den Bereich der Mehrwertsteuer und für sonstige Belange erläutern.

Eine Bewertung vorweg: Auch wenn noch nicht alle Neuerungen voll erfasst werden können, muss festgestellt werden, dass das Haushaltsgesetz für Unternehmen und Freiberufler durchaus interessante Ansätze enthält.

1. Neuerungen, Streichungen und Änderungen bei diversen Steuerbegünstigungen

Sonderabschreibung nicht verlängert

Die schlechte Nachricht vorweg: Eine Verlängerung der Sonderabschreibungen von zuletzt 130% für die Durchführung allgemeiner Neuinvestitionen ist im Haushaltsgesetz für 2019 nicht mehr enthalten. Zu beachten sind die geltenden Übergangsbestimmungen:

Demnach stehen die Sonderabschreibungen von 130% auch noch für 2019 zu, wenn innerhalb 31. Dezember 2018 der Beschaffungsauftrag erteilt und angenommen und eine Anzahlung von zumindest 20% geleistet worden sind sowie die Übergabe oder die Zustellung dieser Gegenstände spätestens bis zum 30. Juni 2019 erfolgen werden.

Hyperabschreibung von für Investitionen in Industrie 4.0 unverändert verlängert (Abs. 60-65)

Im Gegenzug ist die sog. Hyperabschreibung nicht nur verlängert, sondern für Kleinund Mittelunternehmen sogar noch verbessert worden. Die Hyperabschreibung für intelligente Maschinen und Anlagen (Industrie 4.0) wird vorerst bis Ende 2019 mit einigen Änderungen, die für Klein- und Mittelbetriebe durchaus von Vorteil sind, ausgedehnt.

Zudem wird bereits eine Übergangsregelung für 2020 vorgesehen: Bei einer Anzahlung von 20% innerhalb 31. Dezember 2019 können die Übergabe und Vernetzung auch noch bis zum 31. Dezember 2020 erfolgen. Die Höhe der Hyperabschreibung, die bis Ende 2018 250% betrug, wird nun mit Bezug auf die Größe der Investition gestaffelt und für die erste Stufe sogar erhöht. Die Hyperabschreibung beträgt nun

- 270% (100 + 170) für Investitionen bis zu 2,5 Mio. Euro,

- 200% (100 + 100) für Investitionen von mehr als 2,5 Mio. bis zu 10 Mio. Euro und

- 150% (100 + 50) für Investitionen von mehr als 10 Mio. bis zu 20 Mio. Euro.

- Für höhere Investitionen ist kein Bonus mehr vorgesehen. Die Hyperabschreibung wird bekanntlich außerbuchhalterisch nur in der Steuererklärung ermittelt.

Die Hyperabschreibung von 270% entspricht bei Kapitalgesellschaften, ohne Berücksichtigung des Zinseffektes, einer Beihilfe von rund 40,8% (bislang 36%); bei Personengesellschaften und Einzelunternehmen kann der Vorteil durchaus auch rund 80% betragen.

Was die Dokumentation der Investitionen betrifft, so sind die Anforderungen unverändert geblieben, insbesondere ist bei Investitionen über 500.000 Euro das beeidete Gutachten eines Sachverständigen notwendig.

Hinweis: Wer angesichts der bis zum Jahresende herrschenden Rechtsunsicherheit bereits im Dezember 20% angezahlt hat, dem steht nach vorherrschender Doktrin nur die Hyperabschreibung auf 250% der Anschaffungskosten zu; sollten sich hier Lockerungen ergeben, werden wir Sie umgehend informieren!

Bis Ende 2019 verlängert wurde auch die Sonderabschreibung von 140% für die Anschaffung von Software im Zusammenhang mit den genannten Innovation Industrie 4.0, wobei hier ebenfalls die oben aufgezeigte Verlängerung auf 2020 bei entsprechenden Anzahlungen im Jahr 2019 gilt.

Cloud-Computing (Abs. 229)

Die vorgenannte erhöhte Abschreibung von 140% gilt ab 2019 auch für Ausgaben für das „Cloud Computing“. Konkret steht die Begünstigung für die Nutzungsgebühren für den Zugang auf die obgenannten immateriellen Anlagegüter über „clouds“ zu.

Steuergutschrift für Weiterbildung der Mitarbeiter im Bereich 4.0 (Abs. 78-81)

Der im Vorjahr eingeführte Steuerbonus für Ausgaben in die Fortbildung der Arbeitnehmer im Bereich Industrie 4.0 wird ebenfalls verlängert, allerdings mit nachstehender Staffelung:

- Für die Kleinunternehmen beträgt der Bonus jetzt 50% der zulässigen Ausgaben, und für die mittleren Unternehmen 40%; dies in beiden Fällen bei einer Obergrenze der anerkannten Ausgaben von 300.000 Euro.

- Für die Großunternehmen beträgt der Bonus hingegen 30% mit einer Obergrenze der anerkannten Ausgaben von 200.000 Euro.

Die Personalkosten müssen von einem Abschlussprüfer bestätigt werden (ausgenommen die Gesellschaften mit einem zertifizierten Jahresabschluss). Dabei ist zu ergänzen, dass auch für diese Zeritifizierungskosten die Gutschrift gewährt wird, und zwar bis zu einer Obergrenze der anerkannten Kosten von 5.000 Euro.

Der Steuerbonus darf nur mittels Verrechnung im Vordruck F24 beansprucht werden, wobei die einschlägigen Obergrenzen von 250.000 Euro und 700.000 Euro nicht greifen.

Die Gutschrift selbst ist für Zwecke der Einkommensteuern (auch IRAP) nicht zu berücksichtigen.

Voucher für Managementberatung KMU (Ab. 228-231)

Verlustbeitrag für Managementberatung: Nicht uninteressant dürfte auch die nächste Erleichterung sein: Klein- und Mittelunternehmen wird ein Verlustbeitrag zuerkannt, soweit sie in den Jahren 2019 und 2020 Beratungen für die Umstellung im Bereich 4.0 oder für die Verbesserung der Unternehmensführung im Allgemeinen zukaufen. Der Bonus beträgt 50% für anerkannte Aufwendungen bis zu 40.000 Euro bei Klein- und Kleinstunternehmen sowie 30% mit einer Obergrenze der anerkannten Aufwendungen von 25.000 Euro bei Mittelunternehmen. Soweit die Beratung im Rahmen eines Netzvertrages erfolgt, werden Zuwendungen in Höhe von 50% mit anerkannten Kosten von maximal 80.000 Euro gewährt.

Die De-Minimis-Grenzen sind zu beachten. Die Beihilfe wird über die Ausgabe sog.

Vouchers gewährt, die vom Unternehmer beim Ankauf der begünstigten Kurse verwendet werden können. Nach dem Wortlaut des Gesetzes muss ein Dienstleistungsvertrag mit Beratern abgeschlossen werden, die in einem eigenen Verzeichnis eingetragen sind.

Die konkrete Umsetzung dieser neuen Förderung muss mit einer eigenen Durchführungsverordnungi nnerhalb 1. April 2019 geklärt werden; sobald die Details vorliegen, werden wir Sie darüber informieren!

Investitionen in Start-up-Unternehmen (Abs. 218-220)

Für Investitionen in innovative Start-up-Unternehmen wird 2019 natürlichen Personen ein Steuerabzug von 40% für Zwecke der IRPEF gewährt, während Kapitalgesellschaften 40% der Investitionen von der Bemessungsgrundlage der IRES in Abzug bringen dürfen. Im Vorjahr betrug der Abzug in beiden Fällen 30%. Die anerkannten Investitionen dürfen bei natürlichen Personen maximal 1.000.000 Euro/Jahr und bei Kapitalgesellschaften maximal 1.800.000 Euro/Jahr betragen dürfen. Die erhöhten Abzüge gelten für alle innovativen Start-up-Unternehmen, unabhängig von ihrer konkreten Tätigkeit.

Soweit eine Kapitalgesellschaft das gesamte Kapital einer Start-up-Gesellschaft erwirbt, wird ihr sogar ein Abzug von der Bemessungsgrundlage im Ausmaß von 50% der Investition zuerkannt, vorausgeschickt, dass sie Beteiligung zumindest für 3 Jahre gehalten wird. Für diese neuen Förderungen muss allerdings noch die Zustimmung der EU-Kommission eingeholt werden.

Die Förderung dieser innovativen Start-up-Unternehmen wird immer interessanter, un des lohnt sich, bei neuen Initiativen diese Variante zu prüfen!

Abschaffung der ACE (Abs. 1080)

Abschaffung der ACE: Der Abzug einer fiktiven Verzinsung für die Zunahmen des Reinvermögens nach 2010 bei der steuerlichen Gewinnermittlung (die sog. ACE) wird mit Wirkung 2019 gestrichen. Der etwaige Überschuss aus dem Jahr 2018 darf noch auf die Folgejahre vorgetragen oder in ein IRAP-Guthaben umgewandelt werden, wobei die unklare Formulierung keine eindeutige Aussage zulässt, ob diese Übergangsregelung nur den Überschuss des Jahres 2018 oder auch Überhänge der Vorjahre betrifft.

Die Neuerungen gelten ab dem Geschäftsjahr 2019. Für das Jahr 2018 darf die ACE also im Zuge der anstehenden Bilanzierung noch berechnet werden, und zwar mit einem Zinssatz von 1,5%.

Begünstigte Besteuerung Gewinne (Abs. 28 – 34)

Reinvestierte Gewinne: Als Ersatz für die ACE soll die nächste Maßnahme gelten, bei welcher nicht die Erhöhung des Reinvermögens als solche belohnt wird, sondern die reinvestierter Gewinnthesaurierung mit dem Zweck neuer Investitionen oder der Erhöhung der Mitarbeiterzahl.

Über ein durchaus kompliziertes Regelwerk werden ein ermäßigter IRES-Satz von 15% für die Kapitalgesellschaften bzw. ein um 9 Prozentpunkte ermäßigter IRPEF-Satz für die Einzelunternehmen sowie für die Teilhaber von Personengesellschaften vorgesehen, und zwar unter der Voraussetzung, dass Gewinne thesauriert und in Sachanlagen und/oder zur Erhöhung des Personalstandes investiert werden.

Die Regelung gilt ab 2019 und darf erstmals für die Gewinne 2018 (bei der Gewinnermittlung im Jahr 2020) angewandt werden.

Konkret gilt der ermäßigte Steuersatz für die den freien und verfügbaren Rücklagen zugeführten Gewinne, und zwar im Ausmaß der im jeweiligen Jahr durchgeführten Neuinvestitionen und der neuangestellten Arbeitnehmer mit unbefristetem oder auch befristetem Arbeitsvertrag. Bei den Neuinvestitionen werden die Errichtung, Erweiterung und Fertigstellung von neuen Anlagen sowie der Erwerb von neuen Wirtschaftsgütern gefördert.

Ausgeschlossen sind die Immobilien und Personenwagen (einschließlich der als Sachbezug bereitgestellten Wagen). Die Förderung gilt nur für Zusatzinvestitionen bzw. für Erweiterungen, während Ersatzinvestitionen nicht begünstigt sind.

Für die Berechnung werden der Nettobuchwert der bestehenden Anlagegüter, die entsprechenden Abschreibungen und die (hälftigen) Abschreibungen für die Neuanschaffungen berücksichtigt. Eine umfangreiche Berechnung ist auch bei der Erhöhung der Beschäftigtenzahl vorgesehen, die mit der Erhöhung der Personalkosten gedeckelt ist. Begünstigt ist nur die Erhöhung der Mitarbeiter, nicht deren Ersetzung.

Hinweis: Im Unterschied zur ACE wird hier nur die Reinvestition von Gewinnen gefördert, nicht aber die Zuführung von Eigenkapital aus anderen Quellen. Frühestens bei der Zweckbestimmung der Gewinne für 2018 werden Überlegungen in Hinblick auf die aufgezeigte Begünstigung angebracht sein. Wir hoffen, Ihnen bis zur Bilanzgenehmigung 2018 nähere Informationen geben zu können.

Steuergutschrift F+E (Abs. 70-72)

Der Steuerbonus für Forschung und Entwicklung für entsprechende Zuwachsinvestitionen wird zwar für 2019 bestätigt, die Förderung wird allerdings abgeschwächt und nach Größe der Unternehmen gestaffelt. Der jährliche Höchstbetrag der Förderung wird von 20 auf 10 Mio. Euro herabgesetzt. Für bestimmte Ausgaben wird der Bonus auf 25% herabgesetzt (bislang galt für alle Ausgaben der Bonus in Höhe von 50%). Neu geregelt wird, dass offensichtlich auch Materialkosten für die Errichtung eines Prototyps für die Berechnung der Steuergutschrift berücksichtigt werden dürfen. Die aufgezeigten Änderungen gelten für die Inanspruchnahme der Erleichterung ab dem Geschäftsjahr 2019.

Zudem werden die Vorschriften über die Dokumentation und Zertifizierung der Forschung verschärft, und diese Änderungen gelten rückwirkend für das Geschäftsjahr 2018.

Im Zuge einer gesetzlichen Interpretation wird schließlich klargestellt, dass nur auf dem italienischen Staatsgebiet durchgeführte Forschungen Anrecht auf die Gutschrift geben.

Über die Neuregelung dieser Steuergutschrift werden wir Sie sicher noch mit einem getrennten Rundschreiben informieren, sobald die Details der geklärt sind.

Steuerbonus für recycelte Kunststoffe (Abs. 73-77)

Für Unternehmen, die Gegenstände aus wiederverwertetem Kunststoff erwerben, wird ein Steuerbonus in Höhe von 36% bis zu einem Betrag von 20.000 Euro vorgesehen. Der Bonus gilt für die Jahre 2019 – 2020 und darf ausschließlich durch Verrechnung über den Vordruck F24 ab dem Folgejahr der Ausgaben beansprucht werden. Details sollen über eigene Durchführungsbestimmungen geklärt werden.

Sabatini-Ter (Abs. 200)

Die Investitionsförderung (Zinszuschüsse) für die KMU-Unternehmen laut Gesetz „Sabatini-Ter“ wird bis zum 31.12.2024 verlängert, wobei 30% der Mittel für Investitionen im Bereich 4.0 reserviert werden. Ausdrücklich darauf hinzuweisen ist, dass keine Inkompatibilität zwischen Hyperabschreibung und der aufgezeigten Finanzierungsförderung besteht.

Steuergutschrift Buchhandel (Abs. 806-809)

Unternehmen, welche den Einzelhandel mit Büchern betreiben, wird eine Steuergutschrift mit Bezug auf die entrichtete lokale Abgaben, wie IMU, TASI, COSAP und TARI, für die Jahre 2019 und 2020 zuerkannt, und zwar mit einer Obergrenze von 2.000 Euro im Jahr. Für die konkrete Umsetzung muss noch eine Durchführungsbestimmung erlassen werden. Die Gutschrift darf nur über den Vordruck F24 verrechnet werden und unterliegt zudem den De-Minimis-Beschränkungen.

Gutschrift für Werbung in Rundfunk und Zeitung (Abs. 762)

Für die mit D.Lgs. 50/2017 eingeführten Steuergutschriften für Werbung in Printmedien und Rundfunk wird jetzt klargestellt, dass diese Förderungen ebenfalls unter die sog. De-Minimis-Regelung fallen. Diese Auslegung ist rückwirkend zu berücksichtigen und muss daher auch mit Bezug auf im letzten Jahr gestellte Anträge beachtet werden.

Reduzierung Steuergutschriften (Abs. 805)

Diverse Steuergutschriften für Kinobetreiber, den Buchhandel und das Verlagswesen sollen wieder gekürzt werden; die Details müssen aber mit einer eigenen Ministerialverordnung festgelegt werden, und wir werden Sie zu gegebener Zeit informieren.

Energetische Sanierung–Steuerabzug 65% (Abs. 67)

Wie im Detail im Rundschreiben zu den Immobilien aufgezeigt wird, erfolgt eine Verlängerung der Steuererleichterungen für energetische Sanierungen bis zum 31.12.2019.

Hier sei nur daran erinnert, dass die Begünstigung auch Unternehmen zusteht, wobei bei diesen der Steuervorteil nach dem Grundsatz der wirtschaftlichen Zuordnung der durchgeführten Wiedergewinnungsarbeiten berechnet wird und im Gegenzug keine besonderen Formvorschriften bei den Zahlungen zu beachten sind.

2. Änderungen bei Gewinn- bzw. Überschussermittlung

Pauschalbesteuerung Einzelunternehmer und Freiberufler (Abs. 9–11)

Die mit dem Haushaltsgesetz für 2015 eingeführte Pauschalbesteuerung wird auf alle Einzelunternehmen und Freiberufler mit Umsatzerlösen bis zu 65.000 Euro ausgeweitet.

Freiberufler und Einzelunternehmen, die ab 2019 für die Pauschalbesteuerung optieren wollen, dürfen also allgemein 2018 die Schwelle von 65.000 Euro nicht überschritten haben. Gelockert werden ab 2019 auch die sonstigen Zutrittsvoraussetzungen. Konkret werden

- die Schwelle von 5.000 Euro für Vergütungen an Lohnabhängige und Mitarbeiter

- und die Schwelle von 20.000 Euro für die Wirtschaftsgüter

als Barrieren ersatzlos gestrichen. Daraus folgt: Höhere Personalkosten oder höhere Investitionen in Sachanlagen stellen nicht länger einen Ausschlussgrund für die Pauschalbesteuerung dar. Die für die verschiedenen Gewerbezweige vorgesehenen Rentabilitäts-

Koeffizienten bleiben hingegen unverändert.

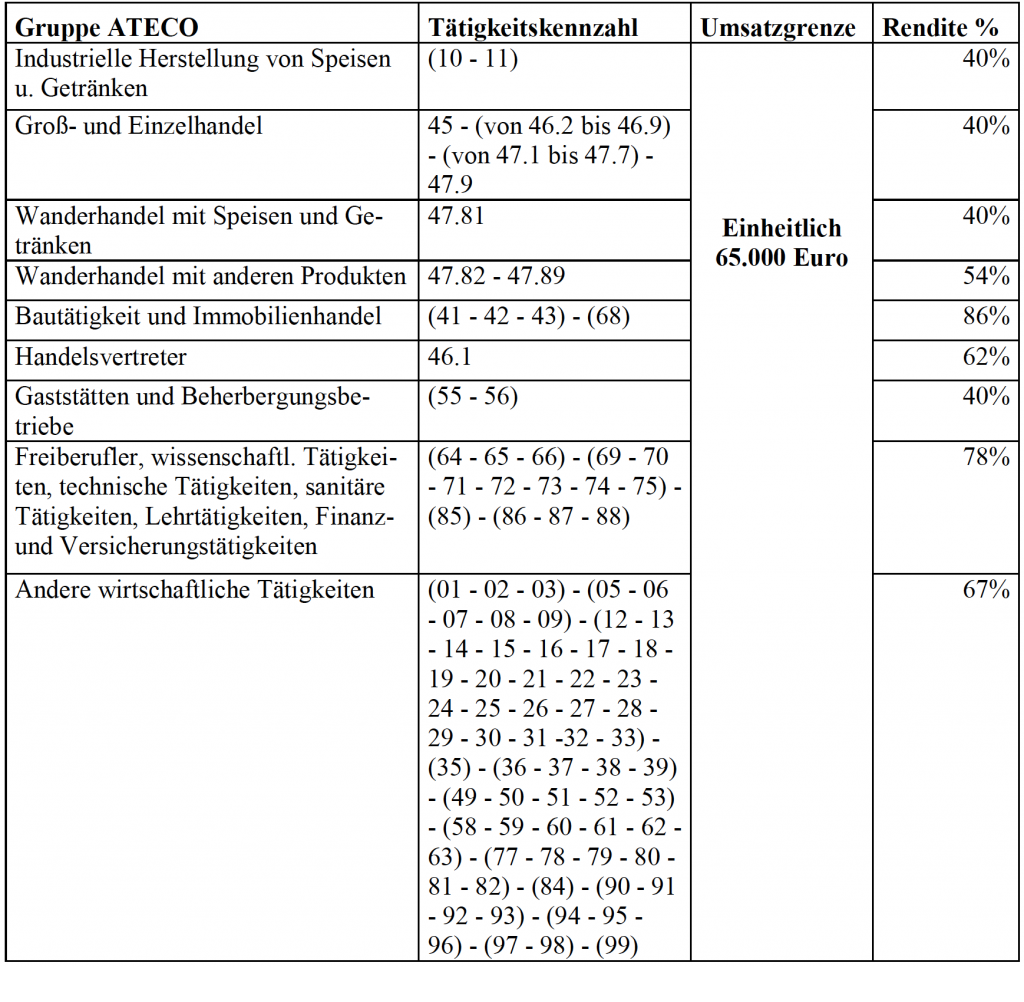

In der nachstehenden Tabelle werden, getrennt nach Tätigkeiten, die Renditekoeffizienten, die auf den erzielten Umsatz anzuwenden sind, dargestellt:ù

Auf den pauschal ermittelten Gewinn (z. B.: Handelsvertreter mit einem Umsatz von 40.000 Euro; Gewinn = 40.000*62% = 24.800) kommt eine Ersatzsteuer von 15% zur Anwendung (im Beispiel also 3.720 Euro), welche IRPEF und IRAP voll abdeckt, wobei allerdings von der Bemessungsgrundlage zusätzlich etwaig Pflichtbeiträge abgezogen werden können. In den ersten fünf Jahren wird der Hebesatz der Ersatzsteuer sogar auf 5% reduziert.

Die Umsätze unterliegen nicht der Mehrwertsteuer; im Gegenzug ist bei Geschäftsvorfällen über 77,47 Euro die Stempelsteuer zu berücksichtigen. Die Sozialabgaben werden um 35% reduziert. Von Vorteil dürfte auch die Befreiung von der elektronischen Fakturierung und der MwSt-Jahreserklärung sein.

Die Nachteile: Sonderausgaben (z. B. bei Sanierungen usw.) können aufgrund der Ersatzbesteuerung nicht geltend gemacht werden; etwaige Verluste bleiben unberücksichtigt.

Es werden jedoch verschiedene Ausschlussgründe vorgesehen:

- Man darf nicht gleichzeitig Teilhaber an einer Personengesellschaft, Sozietät oder an einem Familienunternehmen sein und auch keine direkte oder indirekte Beherrschung an einer GmbH oder eine stille Teilhaberschaft in Unternehmen halten, die ähnliche Tätigkeiten verfolgen.

- Man darf auch nicht vorwiegend gegenüber einem Auftraggeber tätig werden, mit welchem in den letzten zwei Jahren ein unselbstständiges Arbeitsverhältnis bestanden hat.

Die Einhaltung dieser Zugangsvoraussetzungen muss im Jahr 2019 gewährleistet sein.

Hinweis: Sollten Sie die aufgezeigten Zugangsvoraussetzungen erfüllen, bitten wir Sie, sich umgehend mit unserem Büro in Verbindung zu setzen, damit wir im Detail die Opportunität einer Option analysieren können.

Absetzbarkeit IMU (Abs. 12)

Die auf gewerbliche Liegenschaften entrichtete Gemeindeimmobiliensteuer IMU (bzw. GIS) ist bei der Gewinnermittlung von Unternehmen bzw. in der steuerlichen Überschussrechnung der Freiberufler ab 2019 für Zwecke von IRPEF und IRES nicht nur im Ausmaß von 20%, sondern in Höhe von 40% absetzbar. Die Erleichterung gilt allerdings noch nicht für den Jahresabschluss zum 31.12.2018.

Flat Tax (Abs. 17 bis 22)

Kernstücke des Haushaltsgesetzes 2019 in der politischen Diskussion der letzten Monate war die Einführung einer flat tax, sprich eines proportionalen Steuersatzes für Unternehmer und Freiberufler. Tatsächlich wird diese Besteuerungsform optional allerdings erst für 2020 vorgesehen, und zwar für Kleinunternehmen und Freiberufler mit Umsatzerlösen zwischen 65.001,00 Euro (weil darunter ja Pauschalsystem) und 100.000,00 Euro. Die proportionale Steuer soll dann einheitlich 20% betragen, wobei die Ermittlung des steuerlichen Gewinns oder Überschusses allerdings nach den allgemeinen Regeln zu erfolgen hat.

Die Tätigkeiten bleiben, wie beim Pauschalsystem, von der MwSt ausgeschlossen, trotzdem ist nach derzeitiger Rechtslage die Verpflichtung zur elektronischen Fakturierung aufrecht.

Da bis 2020 sicher noch zahlreiche Änderungen erfolgen werden, lohnt sich an dieser Stelle eine Vertiefung nicht; zudem ist für die Umsetzung die Genehmigung durch die EU erforderlich.

Streichung IRAP-Absetzbeträge (Abs. 1086)

Der Steuergutschrift als Ersatz für die IRAP-Absetzbeträge für Unternehmen ohne Personal im Ausmaß von 10% der IRAP (eingeführt mit G. 190/2014) wird wieder gestrichen.

In Ermangelung einer spezifischen Regelung darf davon ausgegangen werden, dass die Aberkennung erst ab der Steuerperiode 2019 greift.

Steuerliche Abschreibung Firmenwert (Abs. 1079)

In den Vorjahren (bis zum 31.12.2017) zwar handelsrechtlich, aber nicht steuerrechtlich abgeschriebene Kosten für den Firmenwert und andere immaterielle Anlagenwerte, für welche nach den einschlägigen Bestimmungen aktivische Steuern eingeschrieben wurden, können beschleunigt auch für Steuerzwecke abgeschrieben werden, wobei für nächsten 10 Jahre jeweils unterschiedliche Abschreibungssätze vorgesehen werden. Ein riesiger Verwaltungsaufwand für nichts!

Passivzinsen Immobiliengesellschaften (Abs. 7)

Die Neuerung zur Zinsschranke, wonach auch Passivzinsen auf Hypothekardarlehen der Immobiliengesellschaften ab 2019 nur mehr beschränkt absetzbar sein sollten (siehe unser Rundschreiben Nr. 49/2018), wird bereits vor ihrem Inkrafttreten am 12. Jänner 2019 wieder abgeschafft. Damit gilt für Immobiliengesellschaften weiterhin die Regelung, dass Zinsen auf solchen Hypothekardarlehen ungeachtet der Zinsschranke für Steuerzwecke in Abzug gebracht werden dürfen.

Neuerung bei Verlustvortrag und Verlustverrechnung (Abs. 23–26)

Vereinheitlichung bei Verlustverrechnung und –vortrag: Diese Änderung betrifft alle Einzelunternehmen und Personengesellschaften, nicht hingegen die Freiberufler, und gilt rückwirkend für die Verluste aus dem Jahr 2018.

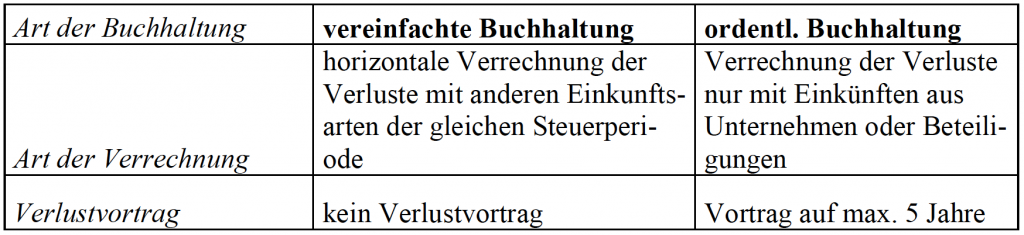

Zum Verständnis muss zunächst die geltende Regelung der Verlustvorträge und –verrechnungen in Erinnerung gerufen werden: Kapitalgesellschaften dürfen derzeit Steuerverluste zwar ohne zeitliche Einschränkungen vortragen, aber in den Folgejahren nur im Ausmaß von 80% des jeweiligen steuerpflichtigen Einkommens verrechnen. Für natürliche Personen und Personengesellschaften galt bis zur Steuerperiode 2017 hingegen folgende Regelung, wobei zwischen ordentlicher und vereinfachter Buchhaltung unterschieden wurde:

Mit dieser Ungleichbehandlung ist jetzt Schluss. Rückwirkend ab 2018 dürfen auch Einzelunternehmen und Teilhaber von Personengesellschaften, unabhängig von der Art der Buchhaltung, Verluste nur mehr mit Einkünften aus Unternehmen oder Beteiligungen horizontal verrechnen, und im Gegenzug wird ihnen ein zeitlich unbefristeter Vortrag des Verlustüberschusses zuerkannt, wobei die Verrechnungen in den Folgejahren aber – wie bei den Kapitalgesellschaften - immer nur im Ausmaß von 80% der jeweiligen Einkünfte aus Unternehmen und/oder Beteiligungen erfolgen dürfen.

Für Freiberufler bleibt der Vortrag weiterhin ausgeschlossen, dafür haben sie aber auch in Zukunft das Anreicht, negative .berschüsse mit anderen Einkunftsarten horizontal zu verrechnen.

Für Einzelunternehmen und Personengesellschaften mit vereinfachter Buchhaltung, wo bislang ein Verlustvortrag bekanntlich ausgeschlossen war, wird eine Übergangsregelung vorgesehen:

- Die Steuerverluste des Jahres 2018, welche infolge der Neuerung nicht mehr mit anderen Einkunftsarten verrechnet werden dürfen, können im Jahr 2019 im Ausmaß von 40% gleicher Einkünfte und im Jahr 2020 im Ausmaß von 60% gleicher Einkünfte verrechnet werden; verbleibende Verluste fallen unter die allgemeine 80%-Regel.

- Die Steuerverluste des Jahres 2019 können im Ausmaß von 60% gleicher Einkünfte im Jahr 2020 verrechnet werden. Für den Rest gilt dann offensichtlich ebenfalls die allgemeine 80%-Regelung.

Eine weitere Übergangsbestimmung regelt die Steuerverluste der Einzelunternehmen aus dem Jahr 2017, welche durch die neue Besteuerung nach dem Zu- und Abflussprinzip (bzw. Kassaprinzip) und die Nichtberücksichtigung der Endbestände entstanden sind.

Eine zusätzliche Änderung in diesem Zusammenhang ist ebenfalls zu begrü.en: Bekanntlich durften Verluste, welche von offenen Handelsgesellschaften und Kommanditgesellschaften beteiligten Kapitalgesellschaften zugewiesen werden, von letzteren nur mit Gewinnen der gleichen Gesellschaft verrechnet werden, wobei bislang ein Verlustvortrag für maximal 5 Jahre möglich war. Diese zeitliche Begrenzung wird nun gestrichen.

Eine weitere Änderung betrifft die Transparenzbesteuerung von GmbHs im Sinne von Art. 116 Abs. 2-bis EESt: Der Verlustvortrag entfällt bei Änderungen der Mehrheitsgesellschafter und Änderung des Gesellschaftsgegenstandes. Zudem wird der Vortrag beschränkt, wenn der Gesellschafter selbst teilweise steuerbefreit ist (z. B. bei Genossenschaften).

3. Sonstige Änderungen für Unternehmen und Freiberufler

Nichtgewerbliche Körperschaften (Abs. 51-52)

Wie aus der Tagespresse sicher bekannt, wird die geltende Halbierung des Hebesatzes der IRES von 24% auf 12% für verschiedene nichtgewerbliche Körperschaften ohne Gewinnabsicht (darunter auch die Wohnbauinstitute) gestrichen; sie sollen ebenfalls den vollen Steuersatz entrichten. Diese Neuerung sollte nach jüngsten Presseberichten in den nächsten Tagen aber wieder gestrichen werden.

Privatisierung von gewerblichen Liegenschaften durch Einzelunternehmen (Abs. 66)

Neu aufgelegt wurde die Möglichkeit der Privatisierungen von gewerblichen Liegenschaften (gewillkürtes und natürliches Betriebsvermögen), die von Einzelunternehmen zum 31. Oktober 2018 gehalten wurden. Notwendig ist, dass die Güter auch noch zum 1. Jänner 2019 im Betriebsvermögen des Einzelunternehmens aufschienen. Die Privatisierung hat innerhalb 31. Mai 2019 zu erfolgen. Es kommt eine Ersatzsteuer von 8% auf den Veräußerungsgewinn zur Anwendung, wobei der Marktwert anhand des Katasterwertes ermittelt wird. Die Zahlung der Ersatzsteuer hat im Ausmaß von 60% innerhalb 30. November 2019 und für die restlichen 40% innerhalb 16. Juni 2020 zu erfolgen.

Keine begünstigte Zuweisung bei Gesellschaften

In den Vorjahren wurde parallel zu diesen Privatisierungen bei Einzelunternehmen auch stets die begünstigte Zuweisung von Liegenschaften an Gesellschafter oder die begünstigte Umwandlung von Handelsgesellschaften in einfache Gesellschaften vorgesehen; dieser Passus ist offensichtlich „vergessen“ worden.

Aufwertung Betriebsgüter (Abs. 940 – 948)

Aufwertung Betriebsgüter bei Unternehmen: Im letzten Moment wurde hingegen noch die Aufwertung der Unternehmensgüter im Jahresabschluss zum 31. Dezember 2017 eingefügt. Es muss aber vorweggenommen werden, dass die Regeln gleich ungünstig sind, wie in der Vergangenheit, und daher wird eine Aufwertung im Jahresabschluss 2018 nur in den seltensten Fällen zu empfehlen sein: So beträgt die Ersatzsteuer 16% für die abschreibbaren und 12% für die nicht abschreibbaren Güter, wobei für eine etwaige Freistellung der Aufwertungsrücklage zudem eine Ersatzsteuer von 10% zu entrichten ist; in Summe besteht also kaum ein wesentlicher Unterschied zur ordentlichen Besteuerung, wobei zusätzlich die Aufwertung für Steuerzwecke nur mit zeitlicher Versetzung anerkannt wird. Sie ist wirksam ab dem 3. Geschäftsjahr für Zwecke der Abschreibungen und mit Beginn des 4. Geschäftsjahres (also nach dem 1. Jänner 2022) für etwaige Veräußerungsgewinne.

Abschaffung IRI (Abs. 1055)

Die mit dem Haushaltsgesetz für 2017 (G. 232/2016) eingeführte Unternehmenssteuer IRI (proportionaler Hebesatz von 24% auch für Einzelunternehmen und Personengesellschaften), die mangels Veröffentlichung der notwendigen Durchführungsbestimmungen noch nie angewandt werden konnte, wird wieder abgeschafft. Bleibt nur zu hoffen, dass die „flat tax“ nicht irgendwann das gleiche Schicksal ereilt.

Web-Tax (Abs. 35-47)

Die seit Jahren diskutierte Web-Tax soll 2019 Wirklichkeit werden. Der Anwendungsbereich ist allerdings sehr beschränkt und somit zumindest lokal nicht von allgemeinem Interesse. Konkret sind Unternehmen mit Umsätzen ab 750 Mio. Euro betroffen, wobei zusätzlich zumindest 5,5 Mio. Euro aus digitalen Dienstleistungen herrühren müssen. In Italien ausgeführte digitale Dienstleistungen an italienischen Leistungsempfänger sollen mit einer Umsatzsteuer in Höhe von 3% belegt werden.

Alle weiteren Details müssen mit Durchführungsbestimmungen innerhalb 30. April 2019 geregelt werden, und die Steuer wird ab dem 60. Tag nach Veröffentlichung der Durchführungsbestimmungen im Amtsblatt (voraussichtlich also ab Ende Juni) rechtswirksam werden.

Höhere Schwelle für Bargeld (Abs. 245)

Bislang galt bei der Verwendung von Bargeld für Touristen aus Drittländern für Ankäufe bei Einzelhändlern, im Gastgewerbe und bei Reiseagenturen die Schwelle von 10.000 Euro. Diese Schwelle wird nun auf 15.000 Euro erhöht und auf alle Bürger mit Wohnsitz im EU-Ausland und in Drittländern ausgedehnt, allerdings mit einigen Meldepflichten.

Der Einzelhändler oder Gastbetrieb hat die Daten des Kunden zusammen mit dem Reisepass (oder Personalausweis?) und einer Erklärung über den Wohnsitz zu erfassen, und innerhalb des folgenden Werktages das Bargeld bei einer Bank zu hinterlegen.

Die Bargeldschwelle für Inländer bleibt unverändert bei 3.000 Euro.

Transportunternehmen (Abs. 293)

Transportunternehmen, welche jungen Fahrern bis zu 50% der Kosten für den Erwerb des Führerscheins ersetzen, dürfen hierfür eine Abzug von der Körperschaftssteuer geltend machen, und zwar von maximal 1.500 Euro je Steuerperiode.

Crowdfunding (Abs. 236-238)

Der Zugang zum Finanzmarkt über das sog. Crowdfunding sollte nach Presseberichten kleinen und mittleren Unternehmen sowie gemeinnützigen Unternehmen erheblich erleichtert werden. Zumal aber beim sog. equity Crowdfunding die Zeichnung von Anleihen und Schuldscheinen nach wie vor institutionellen Investoren vorbehalten bleibt, darf man sich aus der vorliegenden Reform leider keine zu großen Hoffnungen machen. Es wird sich in den nächsten Monaten zeigen, ob die Neuerung tatsächlich Vorteile für KMUs bringt.

Für weitere Informationen stehen wir Ihnen gerne zur Verfügung.

Mit freundlichen Grüßen

Josef Vieider