Rundschreiben Nr. 43/2019

Bozen, 27. Dezember 2019

Nachstehend möchten wir Sie über einige Neuerungen informieren, die unabhängig von Haushaltsgesetz und Begleitgesetz zum Jahreswechsel wirksam werden:

1. Absichtserklärungen – Vereinfachungen vorerst nicht umsetzen!

Mit der sog. Wachstumsverordnung (G.V. Nr. 34/2019) wurden im letzten Mai mehrere Änderungen zur Vereinfachung der Absichtserklärungen eingeführt. Es handelt sich um die Erklärungen, welche sog. nachhaltige Exporteure ihren Lieferanten aushändigen müssen, um unter Aussetzung der MwSt einkaufen zu können. Die Finanzverwaltung war gleichzeitig verpflichtet worden, mit einer Durchführungsbestimmung innerhalb von 60 Tagen die notwendigen Details zu klären, was bis heute leider nicht passiert ist. Entsprechend ist größte Vorsicht geboten, die Erleichterungen in Anspruch zu nehmen.

1.Vereinfachung: Der nachhaltige Exporteur ist nicht mehr verpflichtet, im Vorfeld die Absichtserklärung nebst Versandbestätigung an die Agentur der Einnahmen seinem Lieferanten zu übermitteln. Es reicht, wenn er dem Lieferanten z. B. mittels E-Mail mitteilt, die Absichtserklärung der Agentur der Einnahmen übermittelt zu haben und auch die entsprechende Protokollnummer der Übermittlung mitteilt, weil der Lieferant diese in seiner Rechnung anführen muss.

2. Vereinfachung: Der Lieferant sollte dann über sein Steuerpostfach (cassetto fiscale) die gegenüber ihm von den Kunden ausgestellten Absichtserklärungen erhalten und entsprechend prüfen können. Diese Aspekte müssen aber noch mit einer Durchführungsbestimmung geregelt werden, die, wie aufgezeigt, noch ausständig ist. Die Strafen für die unterlassene Prüfung (zwischen 250 Euro und 2.000 Euro) sind an sich abgeschafft worden. Sollte eine Lieferung unter Steueraussetzung aber durchgeführt werden, ohne dass die notwendigen Voraussetzungen vor- liegen, drohen Strafen in Höhe von 100% bis 200% der MwSt. Da weiß offensichtlich die linke Hand nicht mehr, was die rechte tut!

Empfehlung: Solange die überfälligen Durchführungsbestimmungen nicht vorliegen, können wir nur raten, Lieferungen unter Steueraussetzung wie in der Vergangenheit nur durchzuführen, wenn der Kunde zuvor die Absichtserklärung nebst Versandbestätigung übermittelt und diese ordnungsgemäß überprüft werden kann!

3. Vereinfachung: Unmittelbar umgesetzt werden kann hingegen die dritte Vereinfachung: Künftig ist die fortlaufende Nummerierung durch den Aussteller der Absichtserklärung nicht mehr erforderlich. Ebenso ist der Lieferant nicht mehr verpflichtet, die erhaltenen Erklärungen fortlaufend zu nummerieren und in ein eigenes Register einzutragen. Bei der Fakturierung hat man sich einzig auf die obgenannte Protokollnummer der Übermittlung der Erklärung an die Agentur der Einnahmen zu beziehen und nicht auf die etwaige fortlaufende Nummer, welche der Kunde der Erklärung zugeordnet hat. Angesichts der Länge dieser Protokollnummer sind Fehler sicher schon vorprogrammiert. Vorsicht ist geboten!

2. Tagesinkassi – Befreiungen für marginale Tätigkeiten bleiben auch 2020 aufrecht

Ab 1. Jänner 2020 gilt die allgemeine Verpflichtung zur telematischen Übermittlung der Tageseinnahmen. Wir haben Sie darüber mehrfach informiert. Mit einer Verordnung vom 24. Dezember 2019 hat die Agentur der Einnahmen im letzten Moment den Katalog der Befreiungen vom 10. Mai 2019 überarbeitet, und dies nicht zum Nachteil des Steuerpflichtigen. Wie mit unserem Rundschreiben Nr. 21/2019 mitgeteilt, wurde mit vorgenanntem Katalog im Mai 2019 u. a. eine vorübergehende Befreiung von der Übermittlung der Tageseinnahmen bis zum 1. Jänner 2020 für Unternehmen vorgesehen, die nur gelegentlich Detailumsätze durchführen. Es handelt sich um Unternehmen, für welche die Umsätze aus dem Einzelhandel bzw. den betroffenen Dienstleistungen weniger als 1% des Gesamtumsatzes ausmachen. Ebenso wurden Nebentätigkeiten zu den dauerhaft befreiten Tätigkeiten vorübergehend bis zum Jahreswechsel 2019 von der neuen Mitteilungspflicht ausgenommen.

Beide Befreiungen erhalten nun dauerhaften Charakter. Von Bedeutung ist insbesondere, dass marginale Einzelhandelstätigkeiten nicht zur Einrichtung einer Registrierkasse mit Übermittlungsfunktion verpflichten. Diese befreiten Umsätze sind weiterhin über die traditionelle Registrierkasse zu erfassen oder über Steuerquittungen zu belegen und im Buch der Tageseinnahmen zu verzeichnen, soweit nicht für die Ausstellung einer ordentlichen Rechnung optiert wird. Diese Befreiung für die unbedeutenden Detailverkäufe gilt auch für die Tankstellen, und zwar für die Verkäufe von Zubehör, die nicht den Treibstoff betreffen. Vollständigkeitshalber weisen wir auch darauf hin, dass mit der neuen Verordnung auch der Verkauf von Votivlampen auf Friedhöfen von der telematischen Übermittlung ausgenommen wird.

3. Verjährungsfristen:

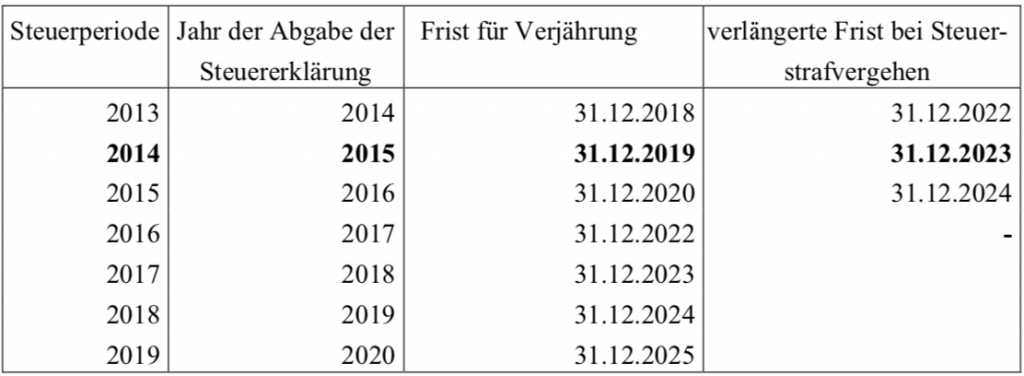

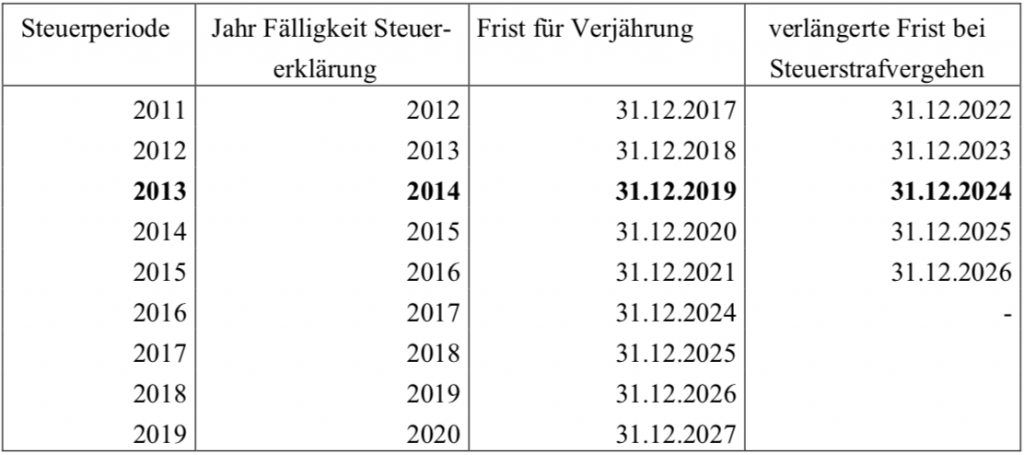

Seit der Steuerperiode 2016 gelten bekanntlich neue Verjährungsfristen, welche jedoch auf die Vorperioden keine Auswirkungen haben. Im Detail wird auf die frühere Verdoppelung bei Vor- liegen von Steuerstrafvergehen verzichtet, im Gegenzug wird aber die allgemeine Verjährungs- fist um ein Jahr (von vier auf fünf Jahre) und jene bei unterlassener Steuererklärung um zwei Jahre (von fünf auf sieben Jahre) angehoben. Entsprechend herrschen zum Jahreswechsel 2019 folgende steuerliche Verjährungsfristen für Zwecke von IRPEF, IRES, IRAP und Mehrwertsteuer:

Soweit für die Fristen um ein Steuerperiode keine Steuererklärung abgegeben worden ist, verlängern sich die Jahr:

Im Stabilitätsgesetz 2015 wurde mit der zeitlichen Erweiterung der freiwilligen Berichtigung auch eine Ausdehnung der Verjährungsfristen eingeführt: Um einen Missbrauch (z. B. durch Berichtigung einer Steuererklärung kurz vor Verjährung) zu unterbinden, wurde vorgesehen, dass für die nachgemeldeten Einkommensbestandteile (höhere Einnahmen, geringere Aufwendungen) die Verjährungsfristen neu mit Bezug auf die abgegebene Nachmeldung zu berechnen sind. Wenn also z. B. ein Steuerpflichtiger im Laufe des Jahres 2019 die Steuererklärung für das Jahr 2015 berichtigt hat, so verjährt dieser Teil nicht mit Ende 2020, sondern erst Ende 2024. Die aufgezeigten Verjährungsfristen gelten im Sinne der jüngsten Änderungen (D.L. 193/2016) auch für etwaige Nachmeldungen zu Gunsten des Steuerpflichtigen.

4. Nachtrag Geschäftsbücher

Und noch eine gute Nachricht zum Schluss: Wie mitgeteilt, ist es im Sinne der Wachstumsver- ordnung vom letzten Mai (G.V. Nr. 34/2019) nicht mehr notwendig, buchhalterische Aufzeich- nungen, die über elektronische Hilfsmittel geführt werden, jährlich innerhalb von drei Monaten nach dem Abgabetermin der Steuererklärung mühsam auf Papier auszudrucken. Die Buchhal- tung gilt als ordnungsmäßig geführt, wenn

- die Aufzeichnungen auf elektronischem Wege fristgerecht nachgetragen sind, und

- (erst) im Zuge einer Finanzkontrolle auf Verlangen der Kontrolleure ausgedruckt werden können.

Empfehlung: Leider muss man immer wieder feststellen, dass im Zuge von Änderungen der Software „alte“ Dateien nicht oder nur mehr mit erheblichem Aufwand ausgedruckt werden können. Bitte stellen Sie daher sicher, dass bei „Updates“ ihrer Software die Möglichkeit zum Ausdruck früherer Dateien stets erhalten bleibt und sorgen Sie ggf. im Vorfeld für einen kompletten Druck.

5. Erweitertes Kassaprinzip und Geschäftsführervergütungen 2019 (Zahlung am 10. Jänner 2020)

Die Vergütungen an Lohnabhängige und diesen gleichgestellte Einkünfte für das Jahr 2019 müssen bis spätestens 12. Jänner 2020 ausgezahlt werden, um sie noch der Steuerperiode 2019 zuordnen sowie in den entsprechenden Lohnsteuerbescheinigungen (CU) und Steuererklärungen (ehemals Vordr. 770) für 2019 erfassen zu können. Die Vergütungen für freie Mitarbeit, insbesondere jene an die Mitglieder des Verwaltungsrates, sind für Steuerzwecke als Auf- wendung noch im Jahr 2019 abzugsfähig, wenn sie bis zum 12. Jänner 2020, ausgezahlt wer- den. Es bleibt daran zu erinnern, dass dieses erweiterte Kassaprinzip für Verwaltungsräte mit eigener MwSt-Position nicht gilt: Verwaltungsräte, welche die Vergütungen in Rechnung stellen, müssen innerhalb 31. Dezember 2019 bezahlt werden, damit der Abzug noch im Geschäftsjahr zulässig ist. Für die steuerliche Absetzbarkeit der Geschäftsführervergütungen ist es zudem notwendig, dass ein entsprechender Beschluss der Gesellschafterversammlung vorliegt. Im Extremfall wäre auch noch ein entsprechender Beschluss innerhalb Jahresende 2019 zu erstellen! Achtung: Soweit Verwalter zur Gänze oder teilweise auf ihnen durch Beschluss zuerkannte Vergütungen verzichten, muss dieser Verzicht der Gesellschaft ausdrücklich mitgeteilt werden, da der Verzicht bekanntlich auch für Zwecke der INPS/NISF-Beiträge gilt.

Hinweis: Der 12. Jänner 2020 fällt auf einen Sonntag; die Agentur der Einnahmen (Rundschreiben Nr. 2/E/2003) und die vorherrschende Doktrin gehen davon aus, dass die Bestimmungen über das sog erweiterte Kassaprinzip nicht eine Verlängerung auf den nächsten Arbeitstag, also auf Montag, den 13. Jänner 2020, zulassen. Es ist also zu unbedingt empfehlen, die Zahlungen noch innerhalb Freitag, den 10. Jänner 2020, durchzuführen!

6. Gemischte Nutzung von Pkws

Soweit Lohnabhängigen und freien Mitarbeitern Pkws gegen Entgelt (Mietvertrag) zur gemischten Nutzung überlassen werden, müssen hierfür Sachentlohnungen berechnet werden. Der geldwerte Vorteil wird bis zum Jahr 2019 mit dem ACI-Tarif für 4.500 km/Jahr berechnet. Im Einzelnen ist in Art. 51 Abs. 4 EESt festgelegt, dass bei der gemischten Nutzung von Firmenfahrzeugen die Sachentlohnung mit 30% der KM-Kosten für 15.000 km/Jahr laut gelten- dem ACI-Tarif zu berechnen ist. Dieser Grundsatz gilt sowohl für Lohnabhängige als auch für diesen gleich gestellte freie Mitarbeiter, so insbesondere für Verwaltungsräte. Und in diesem Zusammenhang erinnern wir daran, dass die entsprechende Rechnung spätestens innerhalb 31.12.2019 ausgestellt werden muss, und zudem empfehlen wir in Anlehnung an die vorherrschende Doktrin, dass diese Rechnungen innerhalb der gleichen Frist auch bezahlt werden soll- ten. Gerade ob der fehlenden amtlichen Anweisungen darf davon ausgegangen werden, dass auch hier das erweiterte Kassaprinzip (also Zahlung bis zum 10. Jänner 2020) anwendbar ist.

7. Reduzierte Quellensteuer bei Handelsvertreter

Auf Provisionen der Handelsvertreter ist grundsätzlich eine Quellensteuer in Höhe von 23%, bemessen auf 50% der Vergütung, einzubehalten. Die Vertreter haben allerdings die Möglichkeit, ihren Mandanten oder Auftraggebern eine Erklärung zu erteilen, dass sie fortwährend Lohnabhängige beschäftigten und daher um Reduzierung der Bemessungsgrundlage auf 20% ersuchen. Diese Erklärung muss grundsätzlich innerhalb 31. Dezember des Vorjahres verschickt werden, für 2020 also innerhalb 31.12.2019. In diesem Zusammenhang ist allerdings daran zu erinnern, dass Erklärungen, die bereits innerhalb 31.12.2018 verschickt worden sind, auch für die Folgejahre wirksam bleiben, so dass nicht jedes Jahr eine neue Erklärung versandt werden muss, immer vorausgeschickt, dass die Voraussetzungen (dauerhafte Beschäftigung von Lohnabhängigen) aufrecht bleiben. Bei Verfall der genannten Voraussetzungen muss übrigens ein Widerruf innerhalb von 15 Tagen versandt werden.

Für weitere Informationen stehen wir Ihnen gerne zur Verfügung.

Mit freundlichen Grüßen

Dr. Josef Vieider