Mit Verordnung des Ministeriums für Wirtschaft und Finanzen vom 12. Dezember 2018 wurde der gesetzliche Zinsfuß mit Wirkung ab 1. Jänner 2019 auf 0,80% (Null Komma acht Prozent) erhöht.

Zuvor hatte er seit 1. Jänner 2018 bekanntlich 0,30% betragen. Mit Verordnung vom 19. Dezember 2018, veröffentlicht im Amtsblatt Nr. 300 vom 28. Dezember 2018, wurden infolge auch die Koeffizienten zur Neuberechnung von Fruchtgenuss und nacktem Eigentum in Anlehnung an den reduzierten Zinsfuß neu festgelegt. Die Änderung hat auf mehrere zivil-, handels- und steuerrechtliche Sachverhalte sowie auf die Sozialabgaben unmittelbare Auswirkungen. Als Beispiele können angeführt werden die Zinsberechnung für die sogenannte freiwillige Berichtigung, die Verzinsung von Forderungen aus Schadenersatz und anderen Streitfällen sowie die Verzinsung der vom Mieter erteilten Kaution an den Mietherrn.

1. Schuldverhältnisse:

Soweit nicht vertraglich oder gesetzlich ein anderer Zinsfuß festgelegt ist, kommt bei Schuldverhältnissen ab 1. Jänner 2019 der gesetzliche Zinsfuß von 0,80% zur Anwendung. Dies gilt z. B. für die Verzinsung der vom Mieter hinterlegten Kaution an den Vermieter.

2. Bewertung des lebenslangen Fruchtgenussrechtes

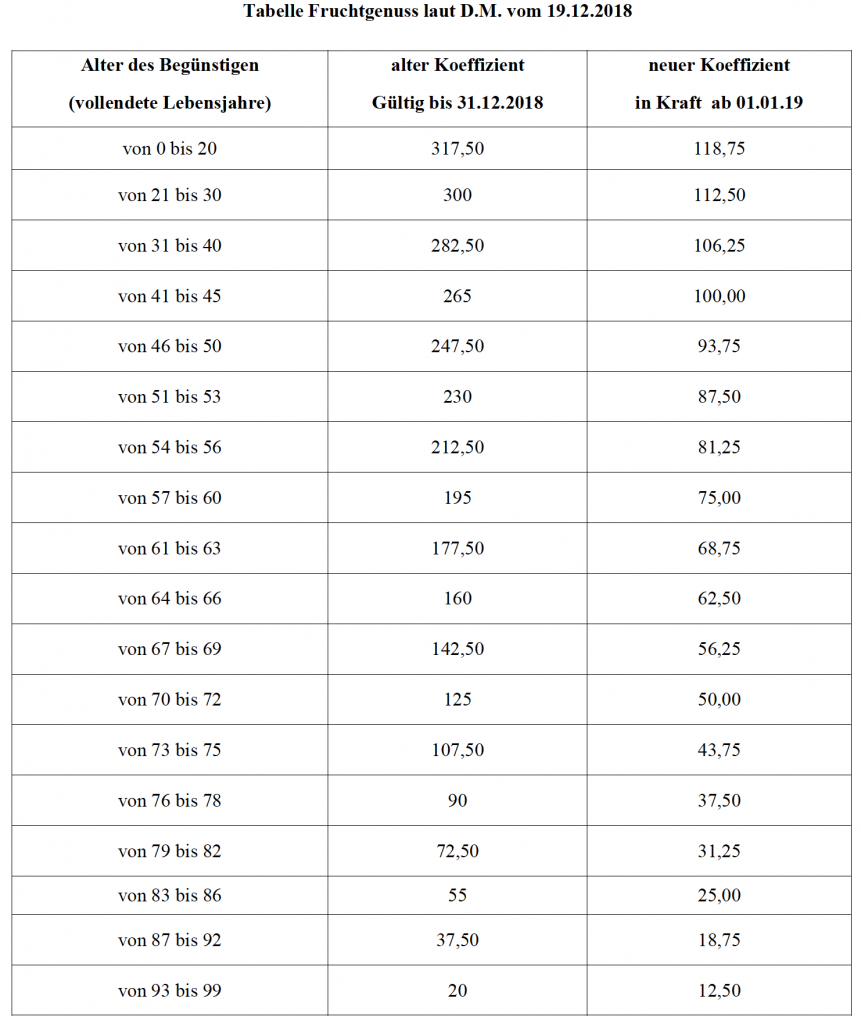

Der lebenslängliche Fruchtgenuss wird wie folgt berechnet: Abhängig vom Alter des Fruchtnießers werden bestimmte Koeffizienten festgesetzt; multipliziert mit dem gesetzlichen Zinsfuß ergeben sie den jeweiligen Wert des Fruchtgenusses. Die aufgrund des neuen Zinsfußes überarbeitete Tabelle wurde im staatlichen Amtsblatt vom 28. Dezember 2018 veröffentlicht und gilt für Verträge, die ab 1. Jänner 2019 abgeschlossen werden. Wir legen die neue Übersicht diesem Rundschreiben unter Anlage A) bei.

Um z. B. die Bemessungsgrundlage der Registersteuer bei Übertragung des nackten Eigentums einer Liegenschaft zu ermitteln, muss der volle Wert mit dem gesetzlichen Zinsfuß (ab 1. Jänner 2019 0,8%) und mit dem Koeffizienten nach Alter des Fruchtnießers multipliziert werden.

Bei einem Wert des vollen Eigentums einer Liegenschaft von z. B. 300.000 Euro und einem Fruchtnießer, der 77 Jahre alt ist, ergibt sich folgende Berechnung:

- Wert des vollen Eigentums: 300.000 Euro

- Gesetzlicher Zinsfuß: 0,8%

- Koeffizient Fruchtgenuss bei 77 Jahren: 37,5

Entsprechend ergibt sich ein Wert des Fruchtgenusses von 90.000 Euro (=300.000x0,8x0,375), während der Wert des nackten Eigentums 210.000 Euro (300.000 abzgl. Wert Fruchtgenuss) beträgt.

3. Auswirkungen im Steuerbereich:

Unmittelbare Auswirkung hat die Reduzierung des gesetzlichen Zinsfußes auf die freiwilligen Berichtigungen für unterlassene, verspätete oder unzureichende Steuerzahlungen (sog. „ravvedimento operoso“), für welche ab 1. Jänner 2019 Zinsen im Ausmaß von 0,80% geschuldet sind. Bei Berichtigungen aus dem Vorjahr sind nunmehr die Zinsen aufgrund unterschiedlicher Zinssätze zu ermitteln.

Wenn z. B. am 16. Dezember 2018 die MwSt-Zahlung zu gering war und im Jänner 2019 eine Nachzahlunger folgen soll, so sind die Zinsen hierfür bis zum 31. Dezember 2018 mit 0,30% und ab dem 1.

Jänner 2019 zum Zinsfuß von 0,8% zu ermitteln. Für vereinbarte Ratenzahlungen im Zuge von getroffenen Abfindungen von Streitverfahren bleibt hingegen im Sinne des Rundschreibens Nr. 28 vom 21. Juni 2011 der bei Abfindung mit dem Steueramt geltende Zinssatz aufrecht, d. h., im Vorjahr vereinbarte Raten können nicht neu berechnet werden. Ratenzahlungen für ab 1. Jänner 2019 zu treffende Abfindungen werden hingegen mit dem neuen Zinssatz von 0,8% berechnet werden, soweit nicht ausdrücklich ein anderer Zinssatz vorgesehen ist. Keine Auswirkungen hat die Erhöhung des Zinssatzes übrigens für die Ratenzahlungen auf die Ersatzsteuern bei der Aufwertung von Beteiligungen und Grundstücken, da hier der Zinsfuß für die Ratenzahlung (3%) eigens festgelegt worden war.

Im Bereich der Einkommensteuern gilt für gewährte Darlehen ein vermuteter Zinsertrag in Höhe des gesetzlichen Zinsfußes, falls nicht schriftlich eine andere Verzinsung vorgesehen ist; diese Zinsvermutung gilt sowohl im Bereich der Kapitaleinkünfte (Art. 45 Abs. 2 EESt) als auch für die Einkünfte aus Unternehmen (Art. 89 Abs. 5 EESt). Soll eine andere Verzinsung zur Anwendung kommen, so ist hierfür eine Vereinbarung mit sicherem Datum (Einschreiben ohne Umschlag, Mitteilung über zertifizierte EMail-Adresse) erforderlich. Liegt keine abweichende Vereinbarung vor, gilt ab 1. Jänner 2019 die gesetzliche Verzinsung von 0,8%.

4. Auswirkungen bei Sozialabgaben:

Der auf 0,8% erhöhte gesetzliche Zinsfuß hat zudem auch Auswirkungen auf die Verwaltungsstrafen für unterlassene oder verspätete Zahlungen von Sozialabgaben, zumal in diesem Bereich die Strafen auf den gesetzlichen Zinsfuß von 0,8% (in diesem Sinne Art. 106 G. 388/2000) erhöht werden können, soweit die Vergehen auf objektive Unsicherheiten, schuldhaftes Verhalten Dritter oder auf außerordentliche Umstrukturierungen in Krisensituationen zurückzuführen sind.

Für weitere Informationen und Unterlagen stehen wir Ihnen natürlich gerne zur Verfügung.

Mit freundlichen Grüßen

Josef Vieider