REDDITI 2023 Persone fisiche non titolari di partita IVA

Nel caso vogliate incaricare il nostro Studio per la redazione della Vostra dichiarazione dei redditi, Vi chiediamo di farci pervenire la documentazione necessaria che trovate elencata negli allegati A, B e C, entro venerdì 9 giugno 2023.

Versamenti

I pagamenti del saldo IRPEF per l’anno 2022, della prima rata di acconto IRPEF per l’anno 2023, nonché delle varie addizionali IRPEF, devono essere effettuati entro il termine di venerdì 30 giugno 2023 oppure entro il 31 luglio 2023 con l’applicazione della maggiorazione dello 0,40% a titolo di interesse. Anche quest’anno è possibile pagare le imposte con versamenti rateali la cui ultima rata deve essere versata entro il 30 novembre 2023. La rateazione comporta la maggiorazione a titolo di interessi calcolata nella misura del 4% annuo (equivalente allo 0,33% mensile) sulle somme dovute. La prima rata dell’IMI/IMU invece è dovuta entro venerdì 16 giugno 2023.

La seconda rata di acconto dell’IRPEF e delle addizionali IRPEF per l’anno 2023 andrà versata entro il 30 novembre.

I crediti e debiti IRPEF di importo esiguo, ossia pari o inferiori a 12 euro (corrispondenti all’importo minimo dovuto) non devono essere pagati e non possono essere né rimborsati né utilizzati in compensazione.

Si ricorda che a decorrere dal 3 dicembre 2016 le persone fisiche non titolari di partita IVA possono pagare i modelli F24 direttamente presso gli sportelli bancari anche se l’importo a debito supera i 1.000 euro. Per i soggetti non titolari di partita IVA permane quindi l’obbligo di utilizzare il canale dell’Agenzia delle Entrate denominato “Fisconline” oppure “Entratel” per il versamento mediante modello F24 telematico soltanto con riferimento ai casi in cui vengono effettuate compensazioni.

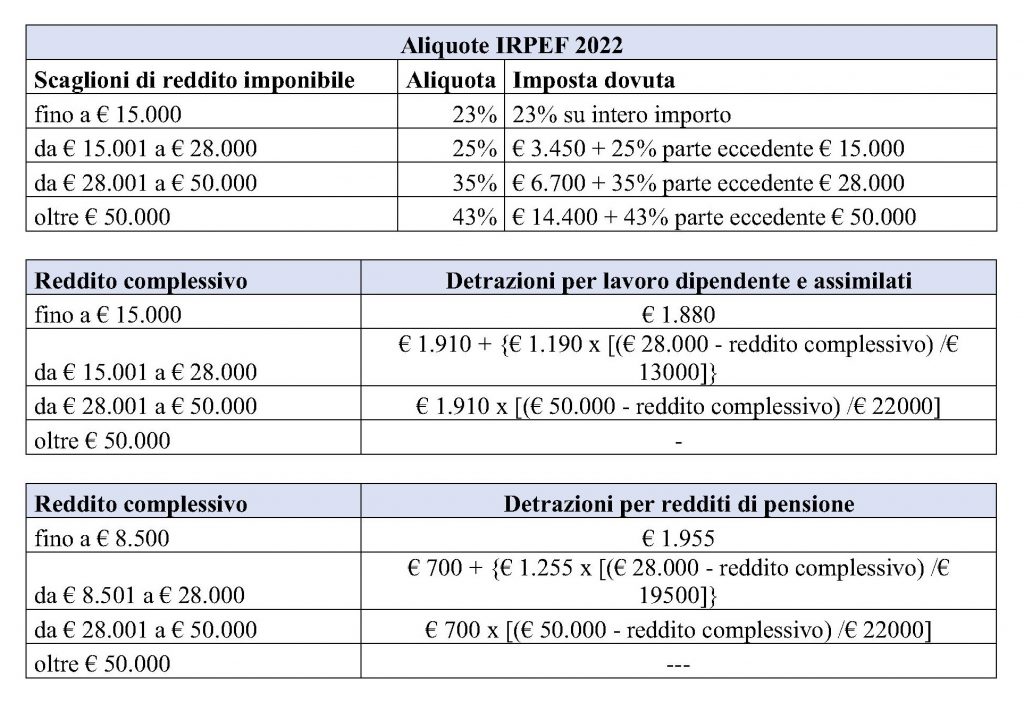

Aliquote IRPEF

La legge di Bilancio 2022 ha apportato molteplici modifiche ed implementazioni riguardanti in particolare la struttura dell’IRPEF. Sono stati infatti revisionati: gli scaglioni di reddito e relative aliquote, le detrazioni per i redditi di lavoro dipendente / pensioni e assimilati, l’ulteriore detrazione per i redditi da lavoro dipendente e le detrazioni per i familiari a carico.

Di seguito la tabella riepilogativa rappresentante la situazione attuale.

Familiari a carico

Sono state introdotte delle modifiche a decorrere dall’1.3.2022 per le detrazioni dei figli a carico di cui all’art. 12, TUIR.

Le detrazioni a partire da tale data:

- spettano soltanto per i figli a carico di età pari o superiore a 21 anni;

- sono sostituite dall’assegno unico, erogato dall’INPS a seguito di apposita richiesta, per i figli

a carico di età inferiore a 21 anni e per i figli di qualsiasi età con disabilità.

Conseguentemente, per il periodo 1.1 - 28.2.2022 le detrazioni vanno determinate applicando le “vecchie” regole, mentre dall’1.3.2022 va applicata la nuova disciplina.

Tra le modifiche introdotte si segnala inoltre che sono state soppresse:

- la maggiorazione di € 200 per ciascun figlio a carico per le famiglie con più di 3 figli;

- l’ulteriore detrazione di € 1.200 prevista per le famiglie con più di 4 figli;

- le maggiorazioni previste per i figli con disabilità, poiché anche queste sono sostituite dall’assegno unico, anche per i figli con 21 anni o più.

Destinazione del 5‰, dell’8‰ e del 2‰ dell’IRPEF

Anche quest’anno c’è la possibilità di destinare il 5‰ dell’IRPEF a favore di determinate associazioni di volontariato e Onlus, attività sociali svolte dal Comune di residenza, per il sostegno della ricerca sanitaria o scientifica e a sostegno delle attività di tutela, promozione e valorizzazione dei beni culturali e paesaggistici. Si segnala anche la possibilità di destinare il 5‰ alle associazioni sportive dilettantistiche soltanto però se le stesse risultano iscritte al Registro nazionale delle attività sportive dilettantistiche e svolgono una rilevante attività di interesse sociale.

L’8‰ dell’IRPEF può essere destinato come negli anni passati allo Stato o a un’istituzione religiosa. Il 2‰ infine può essere destinato a favore di un partito politico.

Le scelte possono essere espresse liberamente e non determinano un maggior esborso per il contribuente. Vi chiediamo gentilmente di comunicarci gli eventuali dati (denominazione e codice fiscale) relativi all’organizzazione alla quale desiderate destinare il 5‰, l’8‰ e il 2‰.

Termine per la presentazione della dichiarazione

Il modello REDDITI 2023 Persone Fisiche relativo al periodo di imposta 2022 deve essere trasmesso all’Agenzia delle Entrate telematicamente entro il 30 novembre 2023 direttamente dal contribuente oppure tramite un intermediario abilitato (per es. il nostro Studio).

Soltanto in pochissimi casi è ancora possibile consegnare la dichiarazione dei redditi in forma cartacea, tramite un ufficio postale; il termine per la consegna in questo caso è il 30 giugno 2023.

Visto di conformità

I contribuenti che vantano crediti relativi alle imposte sui redditi ed alle relative addizionali e alle imposte sostitutive delle imposte sul reddito per importi superiori a 5.000 euro e che intendono utilizzarli in compensazione con altri tributi (c.d. compensazione orizzontale) sono obbligati a richiedere l’apposizione del visto di conformità sulla dichiarazione dalla quale emerge il credito.

Restiamo a Vostra disposizione per ulteriori informazioni e chiarimenti.

Distinti saluti

Allegati

Allegato A: Elenco della documentazione necessaria per la redazione della dichiarazione dei redditiAllegato

Allegato C: Oneri deducibili e detraibili