In questi giorni si registrano e contabilizzano fatture e ricevute relativi a cene di Natale e a regali natalizi. Di seguito vi proponiamo una panoramica sul trattamento fiscale degli omaggi natalizi a favore di clienti e collaboratori, nonché delle spese per le cene di Natale. Rispetto allo scorso anno le disposizioni fiscali hanno subìto soltanto una variazione: il limite di importo per le cessioni gratuite ai dipendenti è stato elevato – per ora soltanto per il 2020 – con il decreto di agosto da 258,23 Euro a 516,46 Euro

1. Omaggi natalizi a clienti da parte dell’impresa

In linea generale gli omaggi natalizi, esclusi quelli a favore dei dipendenti, rientrano tra le spese di rappresentanza e sono pertanto soggetti alle specifiche limitazioni previste per tali oneri. Di conseguenza, per poter essere dedotti nei limiti stabiliti per le spese di rappresentanza, gli omaggi natalizi devono soddisfare i requisiti dettati per tale tipologia di oneri, ossia devono essere cessioni o prestazioni a titolo gratuito ed essere effettuate per finalità promozionali o di pubbliche relazioni ed il loro sostenimento deve rispondere con ragionevolezza all’obiettivo di generare, anche potenzialmente, benefici economici per l’impresa ovvero essere coerente con la prassi adottata dal settore di riferimento. Dal punto di vista formale poi i costi devono essere stati effettivamente sostenuti e documentati.

Al contrario non possono essere considerate spese di rappresentanze quelle non inerenti l’attività o non detraibili, quali ad esempio quelle sostenute nell’interesse di soci e loro familiari.

1.1. Trattamento ai fini IVA

Per individuare il trattamento degli omaggi natalizi ai fini dell’IVA è necessario distinguere tra beni che non sono oggetto dell’attività esercitata dall’impresa, sia essa commerciale o produttiva, e beni che invece costituiscono oggetto dell’attività produttiva o commerciale della società.

1.1.1. Beni che non sono oggetto dell’attività d’impresa

Per questi beni valgono le disposizioni IVA di cui all’art. 19-bis 1, lett. h), DPR n. 633/72: l’IVA sugli acquisti è detraibile se il costo unitario del bene non è superiore ad Euro 50,00.

Fermo restando il rispetto del predetto limite, è dunque possibile detrarre anche l’IVA relativa a generi alimentari e bevande (spumanti, panettoni ecc.), classificabili come spese di rappresentanza sulla base dei requisiti precedentemente riportati. Si ricorda inoltre che in caso di acquisto di cesti natalizi e confezioni analoghe è necessario fare riferimento al prezzo complessivo del cesto/della confezione e non al prezzo del singolo articolo ivi contenuto.

La fornitura di omaggi, che non sono beni oggetto dell’attività esercitata, a favore di clienti ed altri partner commerciali, rientrante nell’ambito delle spese di rappresentanza, non è rilevante ai fini dell’IVA e pertanto non è necessario emettere alcun documento fiscale (fattura, ricevuta, scontrino): regola che vale indipendentemente dal fatto che il costo unitario di acquisto sia superiore o inferiore ai 50,00 Euro. Risulta tuttavia opportuna l’emissione di un documento di trasporto o documento analogo, oltre che ai fini dell’identificazione del destinatario del bene, anche allo scopo di dimostrare eventualmente che si tratta di una spesa di rappresentanza, inerente all’attività aziendale.

1.1.2. Beni oggetto della propria attività d’impresa

Per i beni oggetto della propria attività d’impresa non rileva, ai fini dell’IVA, il limite dei 50,00 Euro riferito al costo unitario di acquisto del bene stesso. In questo caso, se l’impresa sceglie di detrarre l’IVA relativa all’acquisto del bene, deve assoggettare ad IVA anche la relativa “cessione”, mentre se rinuncia alla detrazione dell’IVA sull’acquisto, anche la relativa fornitura dell’omaggio non rileva ai fini dell’IVA. Si presentano pertanto le seguenti due casistiche:

- L’IVA sull’acquisto viene detratta: in questo caso la successiva cessione gratuita deve essere assoggettata ad IVA. A tal fine sono adottabili tre diverse soluzioni pratiche:

- La società può emettere fattura al beneficiario dell’omaggio applicandovi l’IVA. Generalmente peró la rivalsa IVA nell’ambito degli omaggi non viene operata, anche perché non esplicitamente richiesta dalla legge IVA.

- In alternativa quindi può essere emessa una “autofattura per omaggi” singola, per ciascuna “cessione”, oppure globale, su base periodica.

- Un’altra possibilità consiste nell’annotare giornalmente le cessioni gratuite in un apposito “registro degli omaggi”.

Nel caso in cui ci si avvalga dell’autofatturazione è necessaria anche l’emissione dei documenti di trasporto, a meno che non vengano emesse fatture immediate (il giorno stesso della spedizione).

A prescindere dalla soluzione adottata (rivalsa dell’IVA, autofatturazione, registro degli omaggi), l’art 13 del DPR n. 633/72 prevede che, nel caso degli omaggi, la base imponibile IVA non è il valore di mercato del bene, ma il costo di acquisto del bene oggetto dell’omaggio.

- Rinuncia alla detrazione dell’IVA all’acquisto: l’impresa può scegliere di non detrarre l’IVA relativa all’acquisto dei beni oggetto della propria attività e destinati ad essere ceduti a titolo di omaggio, al fine di non assoggettare ad IVA la successiva cessione gratuita. In questo caso infatti la fornitura dell’omaggio al cliente è irrilevante ai fini IVA e, di conseguenza, non è necessario emettere fattura, né autofattura, né tenere il registro degli omaggi.

1.2. Trattamento ai fini delle imposte dirette

Come già accennato, ai sensi dell’art. 108 del TUIR, solitamente gli omaggi rientrano tra le spese di rappresentanza e sono deducibili secondo quanto previsto dalle relative disposizioni. Ne consegue che:

- gli omaggi natalizi con un valore unitario non superiore a 50,00 Euro sono integralmente deducibili e non sono considerati ai fini della determinazione dei limiti stabiliti per la deducibilità delle spese di rappresentanza;

- in caso di superamento di tale valore unitario, la deducibilità degli omaggi è ammessa entro i limiti fissati per le spese di rappresentanza. A tale proposito Vi ricordiamo che dal 2016 sono previste delle nuove percentuali di deducibilitá, da applicare alle voci A.1 ed A.5 del conto economico:

- 1,5% (prima era l’1,3%) dei ricavi fino a 10 Mio. Euro;

- 0,6% (prima era lo 0,5%) dei ricavi da 10 a 50 Mio. Euro;

- 0,4% (prima era lo 0,3%) dei ricavi superiori a 50 Mio. Euro.

Si precisa che, ai fini della determinazione del costo unitario dell’omaggio, devono essere inclusi gli eventuali costi accessori, in particolare l’IVA non detraibile, ma anche i costi di trasporto ed imballaggio.

Anche nell’ambito delle imposte sui redditi vale il principio generale applicato ai fini IVA secondo il quale, qualora siano acquistati cesti di Natale o confezioni analoghe, deve essere considerato il valore dell’omaggio nel suo insieme e non il costo unitario dei singoli beni che lo compongono (bottiglia di vino, confezione di caffè ecc.).

Dal 2008 le spese di rappresentanza sono integralmente deducibili ai fini IRAP, quantomeno per le società di capitali, in quanto la base imponibile per la determinazione dell’imposta è costituita dai valori indicati nel Conto Economico, senza considerare le variazioni fiscali (c.d. “metodo da bilancio”). La medesima regola vale anche per le società di persone e per le imprese individuali che abbiano optato per detta modalità di determinazione della base imponibile IRAP. In caso contrario, le spese di rappresentanza sono integralmente indeducibili.

2. Omaggi natalizi al personale dipendente

La Circolare n. 34/E/2009 ha confermato che gli omaggi a favore del personale dipendente non costituiscono spese di rappresentanza, ma spese per il personale, da classificare anche nel bilancio nella voce B.9 del Conto Economico. Ne consegue che:

- Per i beni che non sono oggetto dell’attività d’impresa, l’IVA relativa all’acquisto dei beni è indetraibile, indipendentemente dal valore del bene stesso (ciò vale quindi anche per i generi alimentari di modico valore, come bottiglie di vino, panettoni ecc.).

- Al contrario, per i beni che sono oggetto dell’attività d’impresa, l’IVA può essere detratta e, di conseguenza, la cessione gratuita deve essere assoggettata ad IVA, adottando uno dei tre metodi precedentemente esposti: emissione della fattura con rivalsa dell’IVA, emissione di un’autofattura oppure tenuta del registro degli omaggi. In alternativa, in caso di cessione gratuita di beni oggetto dell’attività esercitata, è possibile rinunciare alla detrazione dell’IVA sui rispettivi acquisti: in tale circostanza la cessione gratuita di beni a favore dei dipendenti è irrilevante ai fini IVA.

A seguito dell’equiparazione dei rapporti di collaborazione ai rapporti di lavoro dipendente, le regole sopra esposte valgono anche per gli omaggi destinati a soggetti con i quali l’impresa ha instaurato rapporti di collaborazione coordinata e continuativa, tra cui in particolare, i membri del Consiglio di Amministrazione.

- Le spese sostenute per omaggi destinati ai dipendenti sono deducibili ai fini delle imposte sui redditi. Dalla prospettiva del dipendente, gli omaggi costituiscono reddito imponibile in capo allo stesso qualora il loro valore sia superiore a 516,46 Euro annui.

In caso di superamento del predetto limite, l’intero importo relativo all’omaggio/agli omaggi costituisce reddito imponibile (non solo la parte eccedente il limite). N.B.: il limite è determinato su base annua, pertanto, oltre agli omaggi natalizi, è necessario considerare anche gli altri eventuali omaggi erogati nel corso dell’anno.

Si precisa inoltre che, qualora l’omaggio non dovesse consistere in un bene “in natura”, ma nella corresponsione di una somma di denaro, il limite citato non trova più applicazione. In questo caso, infatti, l’importo erogato costituisce sempre reddito imponibile in capo al dipendente.

- Gli omaggi a favore dei dipendenti rientrano nei costi del personale e sono quindi indeducibili ai fini IRAP. Tuttavia, con riferimento alle società che determinano la base imponibile IRAP applicando il metodo c.d. “da bilancio”, si pone la questione dell’opportunità di esporre tali oneri, considerata la loro natura, tra i costi del personale.

Se, infatti, detti costi venissero classificati, ad esempio, nella voce B.14 del Conto Economico (“Oneri diversi di gestione”), gli stessi risulterebbero deducibili ai fini IRAP.

3. Omaggi natalizi da parte di lavoratori autonomi

In ambito IVA, per i liberi professionisti valgono, in buona sostanza, le stesse disposizioni dettate per le imprese, con la precisazione che per i lavoratori autonomi gli omaggi non costituiscono mai oggetto dell’attività esercitata. Di conseguenza l’IVA è detraibile solo nel caso in cui il valore unitario dei beni da destinare ad omaggio non sia superiore a 50,00 Euro.

N.B.: ai sensi dell’art. 2, comma 2, della legge IVA, qualora l’IVA sugli acquisti venga detratta, la successiva cessione gratuita dei relativi beni deve essere assoggettata ad IVA.

Di conseguenza, il libero professionista è in ogni caso costretto ad emettere una fattura o un’autofattura oppure a tenere il registro degli omaggi, a meno che non rinunci alla detrazione dell’IVA in fase di acquisto dei beni.

Dato tale vincolo si consiglia ai liberi professionisti di rinunciare sempre alla detrazione dell’IVA sui beni da destinare ad omaggio, anche se di valore unitario inferiore a 50,00 Euro, onde evitare di dover assoggettare ad IVA la successiva cessione gratuita.

Ai fini delle imposte sui redditi, anche nella sfera dei lavoratori autonomi gli omaggi natalizi sono qualificati come spese di rappresentanza. Sussistono tuttavia le seguenti differenze rispetto alle imprese: (i) per i liberi professionisti il limite di deducibilità delle spese di rappresentanza è pari all’1% dei compensi percepiti nel periodo d’imposta; (ii) il principio di cassa vale anche per gli omaggi natalizi, ciò significa che i relativi costi diventano deducibili all’atto del loro pagamento.

Gli eventuali costi sostenuti per l’acquisto di omaggi da destinare ai propri dipendenti, secondo la dottrina prevalente, rientrano tra i costi del personale e sono pertanto integralmente deducibili ai fini delle imposte sui redditi. Analogamente a quanto previsto per le imprese, l’IVA sugli omaggi acquistati per i dipendenti è invece integralmente indetraibile.

4. Cene di Natale

Innanzitutto si evidenzia che le cene di Natale non costituiscono una cessione gratuita di beni, bensì una prestazione gratuita di servizi. Il trattamento fiscale di tali spese è differente a seconda che alla cena di Natale siano presenti esclusivamente i dipendenti oppure anche soggetti terzi.

Ai sensi della Circolare n. 34/E/2009, le cene di Natale organizzate esclusivamente per il personale dipendente non sono classificabili come spese di rappresentanza. Di conseguenza:

- Imposte sui redditi: tali spese sono innanzitutto deducibili nella misura del 75%, cui si aggiunge un tetto massimo, stabilito dall’art. 100 TUIR, il quale limita la deducibilità degli oneri in questione allo 0,5% dell’ammontare totale dei costi del personale.

- IVA: l’IVA risulta integralmente indetraibile, in quanto, secondo l’Amministrazione Finanziaria, tali oneri non soddisfano il requisito dell’inerenza.

- IRAP: il costo è deducibile qualora la base imponibile sia determinata facendo riferimento ai valori di bilancio (“metodo da bilancio”).

Nel caso in cui alla cena di Natale siano presenti, oltre ai dipendenti, anche soggetti terzi rispetto all’impresa (in particolare potenziali clienti), il relativo costo rientra tra le spese di rappresentanza, con la conseguenza che:

- permane l’indetraibilità dell’IVA;

- ai fini delle imposte sui redditi, l’onere in questione è deducibile nella misura del 75%, cui si aggiunge l’ulteriore tetto massimo dato dai limiti di deducibilità previsti per le spese di rappresentanza (1,5% - 0,6% - 0,4%).

Vale dunque la pena conservare una “prova” del fatto che alla cena di Natale, oltre ai collaboratori, erano presenti anche soggetti legati all’impresa (es. partner commerciali).

5. Buoni regalo

È molto diffusa l’usanza di donare per Natale buoni regalo, ad esempio per l’acquisto di articoli in determinati negozi sportivi oppure per un fine settimana in un determinato albergo. Per tale casistica le norme prevedono quanto segue:

L’Agenzia delle Entrate, con Risoluzione n. 21/E del 22 febbraio 2011, ha stabilito che tali buoni non possono essere considerati alla stregua di titoli rappresentativi di beni o servizi. Ne consegue che l’emissione dei buoni regalo non dà luogo ad un anticipo del momento di effettuazione dell’operazione. Pertanto la vendita del buono regalo, così come il successivo dono al collaboratore o al cliente/fornitore, risulta in linea di principio essere fuori campo IVA, ai sensi dell’art. 2, comma 3, lettera a) del DPR 633/1972.

Attenzione: ciò ha però un’eccezione. A partire dai buoni emessi dal 1° gennaio 2019 è necessario distinguere tra buoni “multipli” e buoni per i quali è stabilito giá all’emissione l’utilizzo e quindi l’aliquota IVA applicabile. Tra questi ultimi ad esempio rientrano i buoni per una cena o un soggiorno in un albergo: in questo caso, essendo giá determinata l’aliquota della prestazione (il 10%) la prestazione si intende eseguita già nel momento del pagamento del buono e quindi deve essere emessa fattura o scontrino. Invece per i buoni ad esempio per acquisti in un grande magazzino, dove si possono acquistare articoli con aliquote differenti (dal 4% al 22%) vale la regola di cui sopra, per la quale l’operazione si considera effettuata ai fini IVA nel momento dell’utilizzo del buono nel punto di vendita.

Ai fini delle imposte sui redditi nulla è mutato, dunque, si applicano le norme generali, così come chiarite nelle pagine precedenti. Partendo dal presupposto che i buoni regalo destinati ai dipendenti costituiscano beni “in natura”, sia applica anche in questo caso il limite di 258,23 Euro (Circolare Ag.Entrate 28/E/2016).

È molto diffusa anche la pratica di regalare buoni benzina ai dipendenti. Ai fini delle II.DD. valgono i limiti di cui sopra, cioè (nel 2020) gli Euro 516,46, mentre l’IVA sull’acquisto di tali buoni non è detraibile (Risposta AdE n° 338 del 10 settembre 2020).

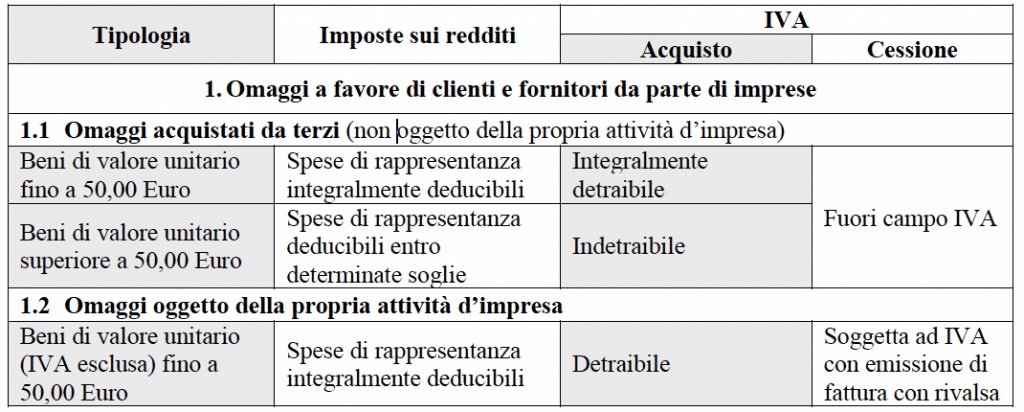

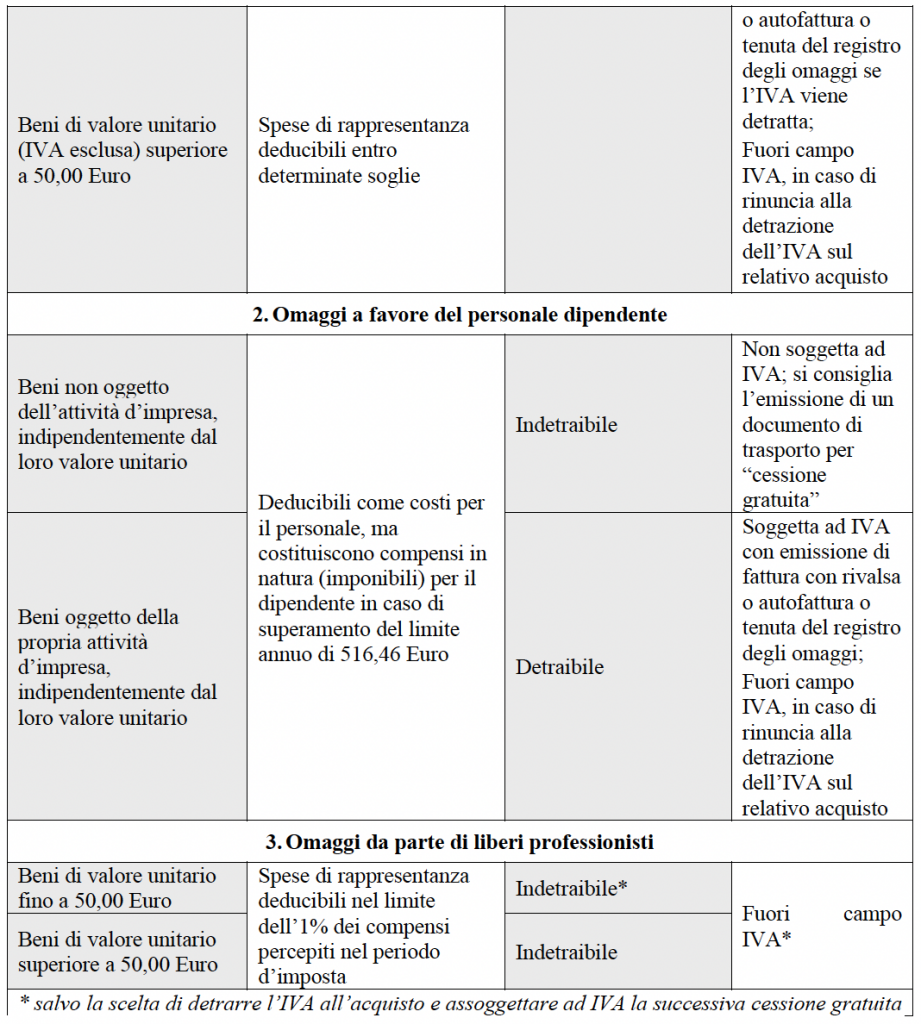

Tabella riepilogativa del trattamento fiscale degli omaggi natalizi: