Circolare Nr. 43/2019

Bolzano, 30 dicembre 2019

Di seguito vi informiamo su alcune novità che diverranno efficaci con la fine dell’anno, indipendentemente dalla Legge Finanziaria e dal Collegato alla stessa

1. Dichiarazioni di intento – semplificazioni da applicare con prudenza!

Il cosiddetto decreto “crescita” (D.L. 34/2019) ha introdotto alcune semplificazioni nell’ambito delle dichiarazioni di intento degli esportatori abituali per effettuare acquisti senza IVA. L’Amministrazione Finanziaria avrebbe dovuto emanare disposizioni attuative entro 60 giorni, ma ciò non è avvenuto. Per tale motivo consigliamo di procedere con prudenza nell’applicare le semplificazioni che vi descriviamo di seguito.

Semplificazione 1: L’esportatore abituale non è più obbligato ad inviare in anticipo al fornitore la dichiarazione di intento con la ricevuta di invio all’Agenzia Entrate. È sufficiente una comunicazione via e-mail che ha inviato all’Agenzia la dichiarazione d’intento nonché il numero di protocollo dell’invio, che il fornitore dovrà indicare in fattura.

Semplificazione 2: Il fornitore dovrebbe ricevere le dichiarazioni di intento tramite cassetto fiscale, per poterle verificare. Tali procedure devono però essere ancora chiarite con un decreto attuativo. Le sanzioni per la mancata verifica – da 250 a 2.000 Euro – sono state abolite. Se però viene eseguita una fornitura senza applicazione dell’IVA in assenza dei presupposti da parte dell’esportatore, sono previste sanzioni dal 100% al 200% dell’IVA!

Consigliamo per ora, in considerazione della situazione incerta, di effettuare forniture senza applicazione dell’IVA ad esportatori abituali soltanto a condizione che forniscano copia della dichiarazione di intento e la copia della ricevuta di presentazione.

Semplificazione 3: Si tratta di semplificazioni di immediata applicazione. È abolito l’obbligo per l’esportatore abituale di numerare progressivamente le dichiarazioni di intento, così come è abolito l’obbligo per il fornitore di numerare le dichiarazioni ricevute e di annotarle in apposito registro. Il fornitore deve solo fare attenzione a riportare in fattura il n° di protocollo della ricevuta di presentazione della dichiarazione di intento (attenzione alla lunghezza del protocollo!).

2. Trasmissione incassi giornalieri – Restano alcune esenzioni per attività marginali

Come vi abbiamo già informato diffusamente in precedenza, a partire dal 1° gennaio 2020 vige l’obbligo generalizzato della trasmissione telematica degli incassi giornalieri. Con un provvedimento del 24 dicembre 2019 l’Agenzia Entrate all’ultimo momento ha rivisto l’elenco dei soggetti esonerati. Come ricorderete (ns. circolare 21/2019) con provvedimento del 10 maggio 2019 l’Agenzia aveva temporaneamente esonerato fino al 31 dicembre 2019 i soggetti che solo occasionalmente effettuavano incassi da vendita al dettaglio o servizi e per i quali lo specifico volume d’affari era inferiore all’1% del volume d’affari annuo complessivo. Erano inoltre stati esonerati anche altri soggetti marginali.

I suddetti esoneri diventano ora permanenti. In particolare queste attivitá marginali non sottostanno più all’obbligo di installazione di una registratore di cassa telematico. Dovranno semplicemente registrare gli incassi con un “normale” registratore di cassa oppure tramite ricevute fiscali ed annotarli nel registro dei corrispettivi, salvo che non venga richiesta l’emissione di una fattura. Il succitato esonero vale anche per i gestori di distributori di benzina in particolare per la cessione di articoli accessori che non riguardano il carburante. Infine tale esonero vale anche per la vendita di candele e ceri votivi nei cimiteri.

3. Termini di decadenza/prescrizione

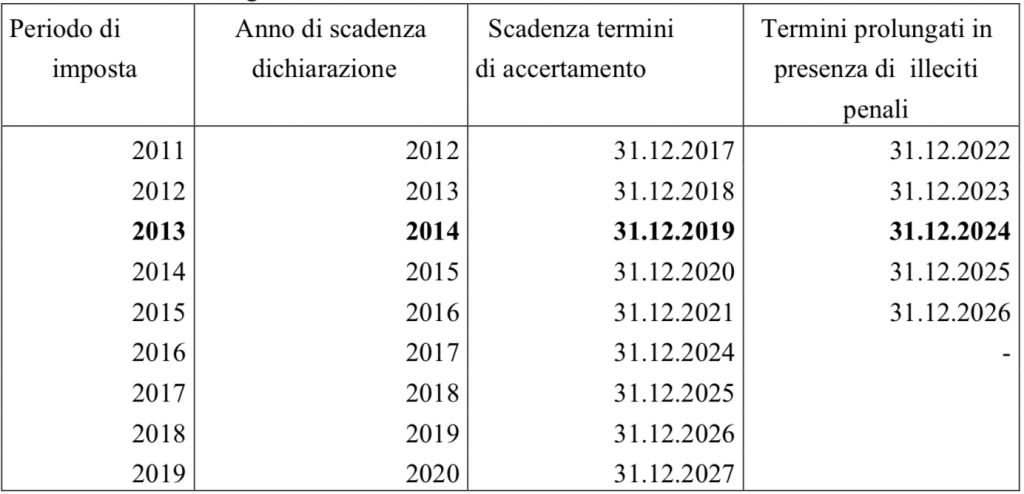

Come noto a partire dal 2016 sono stati modificati i termini di decadenza per l’accertamento dei periodi di imposta (IRPEF, IRES, IRAP e IVA), senza peraltro influire sui periodi di imposta pregressi. In particolare è stato prolungato di un anno il termine di prescrizione “normale” (da quattro a cinque anni), mentre è stato cancellato il raddoppio dei termini di accertamento in presenza di illeciti con rilevanza penale; in tale ultimo caso il termine sale da cinque a sette anni

Di conseguenza a fine 2019 si presenta la seguente situazione:

Nel caso per il periodo di imposta non sia stata presentata alcuna dichiarazione, i termini per l’accertamento si allungano di due anni:

Con la Legge di Stabilità 2015 sono

Con la Legge di Stabilità 2015 sono state ampliate le possibilità per il ravvedimento operoso ma anche dei termini di decadenza per l’azione di accertamento. Per evitare comportamenti elusivi (ad es. correzione di una dichiarazione poco prima del termine di decadenza) è stato previsto che limitatamente all’ambito della correzione (ad es. ricavi aumentati, costi ridotti) i termini di decadenza si ricalcolano a partire dalla presentazione della dichiarazione correttiva. Quindi se un contribuente presenta a fine 2019 una dichiarazione integrativa per il 2015, tale parte della dichiarazione non si prescriverá a fine 2020 ma bensì a fine 2024. Ciò vale anche per le dichiarazioni cd. “a favore” del contribuente.

4. Aggiornamento libri contabili

Una semplificazione bene accetta consente di non dovere più stampare ogni fine anno i registri contabili su carta, nella misura in cui i dati sono salvati su supporto elettronico. Le scritture contabili valgono come regolarmente tenute se:

- sono aggiornate tempestivamente su supporti elettronici, e

- possono essere stampate su carta in ogni momento su richiesta dell’autorità in sede di

una eventuale verifica fiscale.

Per evitare che sorgano problemi tecnici nel momento di una richiesta di stampare i registri contabili, assicuratevi che il vs. software sia in grado di stampare anche registri di periodi di imposta più vecchi di quelli attuali.

5. Principio di cassa allargato e compensi amministratori 2019 (pagamento entro il 10 gennaio 2020)

Le retribuzioni a dipendenti e assimilati per il 2019 devono essere pagate al più tardi entro il 12 gennaio 2020, per essere classificate nel periodo di imposta 2019 ed esser incluse nelle relative C.U. e nel mod. 770. I compensi agli amministratori, per essere detraibili nel periodo di imposta devono essere effettivamente pagati, e anche in questo caso vale il termine del 12 gennaio 2020. Detto principio di cassa allargato non vale per gli amministratori provvisti di partita IVA e che fatturano il loro compenso. In tale caso il compenso ovvero la fattura deve essere pagata entro il 31 dicembre 2019 per essere detraibile nel 2019. Rammentiamo che per liquidare compensi agli amministratori è inoltre necessaria anche una delibera assembleare. In caso di rinuncia – parziale o totale – al compenso, è necessaria una comunicazione scritta dell’amministratore. Attenzione: quest’anno il 12 gennaio 2020 cade di domenica. L’Agenzia delle Entrate si è espressa in passato (Circ. 2/E/2003) nel senso che in un tale caso il termine non si sposta al prossimo giorno lavorativo. Quindi il termine quest’anno si deve intendere anticipato al 10 gennaio 2020!

6. Utilizzo promiscuo di autovetture

Per le autovetture concesse in uso promiscuo a dipendenti e collaboratori a pagamento (con contratto), devono essere calcolati gli importi del fringe-benefit. Fino al 2019 tale compenso in natura viene calcolato sulla base delle tariffe ACI per 4.500 km/anno. Ciò corrisponde al 30% di del costo chilometrico specifico per una percorrenza di 15.000 km/anno (art. 51 TUIR). Questo principio vale sia per i dipendenti che per collaboratori, quali gli amministratori ad esempio. La relativa fattura va emessa entro il 31 dicembre 2019, ed è consigliabile che venga anche pagata entro la stessa data. Dovrebbe essere applicabile anche in tale caso il principio di cassa allargato (quindi pagamento entro il 10 gennaio 2020).

7. Aliquota ridotta per agenti e rappresentanti

Sulle provvigioni pagate ad agenti e rappresentanti di commercio si applica in generale una ritenuta nella misura del 23% commisurata al 50% della provvigione lorda. Gli agenti hanno però la possibilità di richiedere una riduzione fino al 23% del 20% della provvigione, se dichiarano di occupare stabilmente dipendenti. Tale dichiarazione deve essere inviata di regola entro il 31 dicembre dell’anno precedente, quindi per il 2020 entro il 31 dicembre 2019. Vale comunque la regola che le dichiarazioni inviate in precedenza, ad esempio il 31 dicembre 2018, mantengono la loro validitá anche per gli anni successivi, se non sono mutate le condizioni di base. Nel caso cambiasse lo stato di datore di lavoro dell’agente, questi è obbligato a comunicarlo entro 15 giorni.

Restiamo naturalmente a Vostra disposizione per eventuali chiarimenti.

Distinti saluti

Josef Vieider