In diesen Tagen sind wiederum die Rechnungen und Belege für Weihnachtsessen und Weihnachtsgeschenke zu verbuchen. Die Bestimmungen haben sich im Vergleich zum Vorjahr nicht geändert, mit einer Ausnahme: Die Schwelle, bis zu welcher unentgeltliche Zuwendungen an Lohnabhängige nicht steuerpflichtig sind, wurde mit der sog. Augustverordnung von 258,23 Euro auf 516,46 Euro (vorerst beschränkt ausschließlich auf das Jahr 2020!) verdoppelt. Nachstehend wiederum ein Überblick über die geltende und nach wie vor sehr komplexe Rechtslage:

1. Weihnachtsgeschenke an Kunden durch Unternehmen

Grundsatz: Weihnachtgeschenke sind Repräsentationsausgaben

Weihnachtsgeschenke, ausgenommen jene an die Lohnabhängigen, gelten grundsätzlich als Repräsentationsspesen und unterliegen somit auch den entsprechenden Einschränkungen. Damit die Ausgaben in den Grenzen der Repräsentationsausgaben absetzbar sind, müssen sie also die einschlägigen Anforderungen dieser Ausgabenart erfüllen. Daraus folgt:

- Wesentlich ist, dass es sich um unentgeltliche Lieferungen und Leistungen handelt.

- Die Aufwendungen müssen für Promotionszwecke bzw. zur Verkaufsförderung oder für Zwecke der Öffentlichkeitsarbeit getätigt werden.

- Sie müssen zudem vernünftigerweise – zumindest potentielle – wirtschaftliche Vorteile für das Unternehmen erwarten lassen oder in Übereinstimmung mit den Gebräuchen im jeweiligen Geschäftsbereich stehen.

- Schließlich wird unter formellen Aspekten verlangt, dass die Kosten tatsächlich angefallen und belegt sind.

Umgekehrt: Als Repräsentationsausgaben nicht anerkannt sind Ausgaben, die betrieblich nicht zuordenbar oder eigentlich nicht abzugsfähig sind, wie solche im Interesse der Gesellschafter oder von Angehörigen.

1.1. Behandlung für Zwecke der Mehrwertsteuer

Grundsatz

Für Zwecke der Mehrwertsteuer ist zu unterscheiden zwischen Fremdgütern, die nicht Gegenstand der eigenen Produktion bzw. der eigenen Handelstätigkeit sind, und umgekehrt: Gütern, die Gegenstand der eigenen Herstellung oder des eigenen Handels des Unternehmens darstellen.

1.1.1. Fremdgüter

Güter, die nicht Gegenstand der eigenen Tätigkeit sind

Für Fremdgüter gilt im Sinne von Art. 19-bis1 Buchst. h) DPR 633/1972: Die MwSt. ist absetzbar, wenn die Stückkosten den Betrag von Euro 50,00 nicht übersteigen. Wird die Schwelle überschritten, ist die Vorsteuer nicht mehr absetzbar!

Soweit das genannte Limit nicht überschritten wird, kann die Mehrwertsteuer auch auf Lebensmitteln und Getränke (Schaumweine, Panettone usw.), welche im aufgezeigten Wege als Repräsentationsausgaben einzuordnen sind, abgezogen werden. Zu erinnern bleibt noch daran, dass beim Einkauf von Geschenkkörben und ähnlichen Konfektionen nicht auf die Stückkosten des einzelnen Gutes, sondern auf jene der gesamten Packung zu achten ist. Die unentgeltliche Lieferung von Fremdgütern an Kunden und Geschäftspartner im Rahmen der Repräsentationsausgaben ist für Zwecke der MwSt. irrelevant, d. h., für diese Lieferungen sind keine Rechnung, keine Steuerquittung oder kein Kassenbeleg auszustellen. Dies gilt unabhängig davon, ob die Stückkosten unter oder über 50,00 Euro liegen. Die Ausstellung eines Lieferscheines oder eines ähnlichen Dokuments, um nachzuweisen, an wen die Güter gegangen sind, ist aber trotzdem zu empfehlen, damit allgemein die Eigenschaft als Repräsentationsausgabe und die betriebliche Zweckmäßigkeit der Ausgaben nachgewiesen werden können.

1.1.2. Güter, die Gegenstand der eigenen Tätigkeit sind

Güter, die Gegenstand der eigenen Tätigkeit sind

Bei Gütern, die Gegenstand der eigenen Tätigkeit sind, ist die Schwelle von 50,00 Euro für Zwecke der MwSt. beim Einkauf hingegen absolut irrelevant. Hier gilt: Der Unternehmer zieht beim Ankauf die MwSt. ab und muss dann die unentgeltliche Weitergabe der MwSt. unterwerfen, außer er verzichtet freiwillig beim Ankauf auf den Vorsteuerabzug; in diesem letzten Fall ist die unentgeltliche Lieferung für die MwSt. nicht zu berücksichtigen. Nachstehend die 2 Fälle:

1. Beim Ankauf wird die Vorsteuer abgezogen: In diesem Fall muss die unentgeltliche Lieferung der MwSt. unterworfen werden. In der Praxis kann hierfür

a) Eine Rechnung ausgestellt werden mit Abwälzung der MwSt. an den Beschenkten. Das MwStG verlangt diese Abwälzung der Steuer auf den Beschenkten nicht, und sie wird auch kaum durchgeführt. Es macht in der Tat keinen guten Eindruck, für ein Weihnachtsgeschenk dem Kunden eine Rechnung für die MwSt. zu schicken.

b) In der Regel wird daher auf die Abwälzung der MwSt. an den Beschenkten verzichtet werden; in diesem Fall ist eine Eigenrechnung, auch in Form einer Sammelrechnung, auszustellen, oder es wird

c) ein „Register der Geschenke“ geführt, in welchem Tag für Tag die unentgeltlichen Lieferungen verzeichnet werden.

Soweit man die Eigenrechnung wählt, sind auch Lieferscheine auszustellen, außer es wird die unmittelbare Rechnungserteilung (Fakturierung am gleichen Tag) vorgenommen.

Hinweis: Auch die Eigenrechnungen für Geschenke sind i. d. R als elektronische Rechnungen zu erstellen und auf das SDI-Portal zu laden. Im Sinne von Rundschreiben Nr. 14/E vom 17. Juni 2019 sind auch in den Feldern für den Rechnungsempfänger die Daten des Ausstellers anzugeben. Und wichtig: Diese Eigenrechnungen sind nur im Register der Ausgangsrechnungen einzutragen! Steuerpflichtige, die bereits die ab 1. Jänner 2021 obligatorischen Umstellungen für die elektronischen Rechnungen vorgenommen haben, müssen für diese Eigenrechnungen den Schlüssel TD27 verwenden.

Unabhängig ob Abwälzung der MwSt. oder ob Eigenrechnung oder Geschenkregister gilt im Sinne von Art. 13 MwStG, dass bei Geschenken nicht der Marktwert der Güter der MwSt. zu unterwerfen ist, sondern die MwSt. ist auf Grundlage der Anschaffungskosten der verschenkten Güter zu berechnen.

2. Verzicht auf Vorsteuerabzug: Alternativ kann der Unternehmer auch bei Gütern der eigenen Herstellung oder bei eigenen Handelsgütern beim Ankauf auf den Abzug der Vorsteuer verzichten, und in diesem Fall ist die unentgeltliche Lieferung der Güter für die MwSt. irrelevant (d. h. Verzicht auf Rechnung, Eigenrechnung oder Geschenkregister), gleich wie bei den Fremdgütern.

1.2. Behandlung für Zwecke der Einkommensteuern

Einkommensteuern

Im Sinne von Art. 108 Abs. EESt gelten Geschenke, wie eingangs aufgezeigt, in der Regel als Repräsentationsausgaben und sind unter Beachtung der entsprechenden Bestimmungen absetzbar. Daraus folgt:

- Weihnachtsgeschenke mit einem Stückwert von nicht über 50,00 Euro sind zur Gänze absetzbar und sie zählen auch nicht zur Berechnung der Schwellenwerte der Repräsentationsspesen.

- Wird dieser Stückwert von 50.00 Euro überschritten, ist die Absetzbarkeit hingegen nur innerhalb der Schwellenwerte für die Repräsentationsausgaben gegeben. In diesem Zusammenhang ist daran zu erinnern, dass im Sinne von Art. 9 D.Lgs. 147/2015 für die Absetzbarkeit der Repräsentationsausgaben die nachstehenden Obergrenzen gelten, immer mit Bezug auf die Umsatzerlöse (Positionen A.1 und A.5 der GuV-Rechnung):

- 1,5 Prozent für Umsätze bis zu 10 Mio. Euro,

- 0,6 Prozent für Umsätze bis zu 50 Mio. Euro und

- 0,4 Prozent für Umsätze von mehr als 50 Mio. Euro.

IRAP

Für die Bemessung des Stückwertes von 50,00 Euro sind die Nebenkosten heranzuziehen, dies betrifft insbesondere die nicht absetzbare MwSt., aber auch etwaige Transport- und Verpackungskosten. Zudem dürfen z. B. bei Geschenkkörben nicht die Kosten der einzelnen Güter (Weinflasche, Kaffeepackung usw.) herangezogen werden, sondern es ist das Geschenk in seiner Gesamtheit zu sehen; dieser Grundsatz gilt übrigens auch für die MwSt. Repräsentationsausgaben sind für Zwecke der IRAP seit 2008 zumindest für Kapitalgesellschaften unbeschränkt absetzbar, zumal nur mehr auf die Werte in der GuV abgestellt wird, also ohne Berücksichtigung der steuerlichen Mehr-Weniger-Rechnung. Bei Personengesellschaften und Einzelunternehmen gilt die gleiche Regelung, soweit die Option für diese Abrechnungsform für Zwecke der IRAP getroffen worden ist. Andernfalls sind die Spesen zur Gänze nicht absetzbar.

2. Weihnachtsgeschenke an Lohnabhängige

Grundsatz

Mit Rundschreiben Nr. 34/E/2009 wurde bestätigt: Geschenke an Lohnabhängige stellen keine Repräsentationsausgaben dar; es handelt sich vielmehr um Personalkosten, und sie sind auch als solche in der Bilanz (Position B.9) auszuweisen. Daraus folgt:

- Für Güter, die nicht Gegenstand der eigenen Tätigkeit sind, kann die MwSt. beim Ankauf, unabhängig von der Höhe der Kosten, nicht abgezogen werden (dies gilt also auch für geringwertige Lebensmittel, wie Weinflaschen usw.), weil nach Auffassung der Finanzverwaltung hier die betriebliche Zweckmäßigkeit fehlt.

Für Güter, die Gegenstand der eigenen Tätigkeit sind, kann die MwSt. hingegen abgezogen werden, und in diesem Fall muss bei der Verschenkung der Güter auf jeden Fall die MwSt. berechnet werden, wobei die 3 oben aufgezeigten Verfahren anwendbar sind: Rechnung mit Abwälzung der MwSt., Eigenrechnung oder Register der Geschenke.

Alternativ kann auch bei Verschenkungen von Gütern, die Gegenstand der eigenen Tätigkeit sind, auf den Vorsteuerabzug beim Ankauf verzichtet werden; in diesem Fall ist die unentgeltliche Weitergabe an die Lohnabhängigen für die MwSt. irrelevant.

Durch die Gleichstellung der freien Mitarbeiter mit den Lohnabhängigen gilt die aufgezeigte Regelung auch für Geschenke an Personen mit fortwährender geregelter Mitarbeit, insbesondere also an Mitglieder des Verwaltungsrates.

Einkommensteuern

- Für Einkommensteuerzwecke hingegen gilt: Die Ausgaben für Geschenke an lohnabhängige Mitarbeiter sind absetzbar, stellen beim Mitarbeiter aber nur dann eine Sachentlohnung dar, wenn im Jahr der Betrag von Euro 516,46 überschritten wird. Bei Überschreiten des Grenzwertes ist der gesamte Betrag als Sachentlohnung steuerpflichtig. Achtung: Die genannte Schwelle gilt auf Jahresebene, es sind also auch andere freigiebige Zuwendungen im Jahr zu berücksichtigen.

Kein Bargeld!

Übrigens: Soweit es sich nicht um eine Sachentlohnung handelt, sondern dem Mitarbeiter Bargeld überlassen wird, gilt die aufgezeigte Grenze nicht. In diesem Fall ist beim Mitarbeiter der volle Betrag steuerpflichtig.

IRAP

Für Zwecke der IRAP gelten diese Geschenke als Personalkosten und sind somit nicht absetzbar. Bei Unternehmen, welche die IRAP nach Bilanzdaten ermitteln, hingegen stellt sich die Frage, ob die Ausgaben ihrer Natur nach tatsächlich als Personalkosten auszuweisen sind. Werden sie z. B. unter B.14 als sonstige Betriebsausgaben klassifiziert, sind sie absetzbar.

3. Weihnachtsgeschenke durch Freiberufler

Regeln für Freiberufler

Die Bestimmungen im Bereich der MwSt. sind i. W. identisch mit jenen für Unternehmen, außer dass hier grundsätzlich die Güter nicht Gegenstand der eigenen Tätigkeit sind. Entsprechend ist die MwSt. absetzbar, soweit die Stückkosten den Betrag von 50,00 Euro nicht übersteigen.

Vorsicht: Im Sinne von Art. 2 Abs. 2 Zi. 4 MwStG gilt, dass immer dann, wenn die Vorsteuer beim Einkauf abgezogen wird, die unentgeltliche Weitergabe der MwSt. unterworfen wird. Dies hat zur Folge, dass Freiberufler bei Schenkungen immer Ausgangsrechnungen ausstellen müssen oder Eigenrechnungen erstellen müssen oder aber das Register der Geschenke führen müssen, außer sie verzichten freiwillig auf den Abzug der Vorsteuer.

Daher folgende Empfehlung: Für Freiberufler ist angebracht, auch beim Ankauf von Gütern mit Stückkosten innerhalb 50,00 Euro immer auf den Vorsteuerabzug zu verzichten, um nicht den nachfolgenden Schenkungsvorgang der MwSt. unterwerfen zu müssen.

Für Zwecke der Einkommensteuern fallen die Weihnachtsgeschenke auch bei Freiberuflern unter die Repräsentationsausgaben; es sind aber folgende Unterschiede zu den Unternehmen zu beachten: Die Obergrenze für absetzbare Repräsentationsausgaben beträgt 1% der Einnahmen; zudem gilt auch für Weihnachtsgeschenke das Kassaprinzip, d. h., die Ausgaben sind nur absetzbar, soweit sie auch bezahlt worden sind.

Soweit Freiberufler ihren Lohnabhängigen Weihnachtsgeschenke überlassen, sind diese für Einkommensteuerzwecke nach vorherrschender Rechtsauffassung zur Gänze als Personalausgaben absetzbar; die MwSt. hingegen ist wie bei Unternehmen zur Gänze nicht absetzbar.

4. Weihnachtsessen:

Grundsatz

Ein Weihnachtsessen stellt nicht eine unentgeltliche Lieferung, sondern eine unentgeltliche Leistung dar. Die steuerliche Behandlung ist unterschiedlich, je nachdem, ob das Weihnachtsessen nur für Mitarbeiter oder auch für Dritte gegeben wird.

Weihnachtsessen nur für Mitarbeiter

Im Sinne des Rundschreibens Nr. 34/E2009 handelt es sich bei Weihnachtsessen, die ausschließlich für lohnabhängige Mitarbeiter organisiert werden, nicht um Repräsentationsausgaben. Daraus folgt:

- Einkommensteuern: Die Ausgaben sind zunächst im Ausmaß von 75% absetzbar, wobei allerdings im Sinne von Art. 100 EESt zusätzlich eine Obergrenze von 0,5% der gesamten Personalkosten gilt.

- MwSt.: Die MwSt. ist zur Gänze nicht absetzbar, weil nach Maßgabe der Finanzverwaltung hier die betriebliche Zweckmäßigkeit fehlt.

- IRAP: Die Ausgaben sind absetzbar, soweit die IRAP aufgrund der Bilanzwerte zu ermittelt wird.

Weihnachtsessen nicht nur für Mitarbeiter

Soweit am Weihnachtsessen nicht nur die Mitarbeiter, sondern auch Dritte, vor allem potentielle Kunden, teilnehmen, werden die entsprechenden Ausgaben hingegen als Repräsentationsausgaben eingeordnet, mit der Folge, dass

- die MwSt. zwar ebenfalls nicht absetzbar ist,

- die Ausgaben für Einkommensteuerzwecke zunächst in Höhe von 75% und dann aber im Rahmen der Schwellen für die Repräsentationsspesen absetzbar sind.

Entsprechend lohnt sich der Nachweis, dass zum Weihnachtsessen neben den Mitarbeitern auch Geschäftspartner usw. des Unternehmens eingeladen werden!

5. Gutscheine:

In letzter Zeit wird es zusehends üblich, als Weihnachtsgeschenk auch Gutscheine zu verschenken, z. B. für den Einkauf von Sportartikeln oder für ein Wochenende in einem Wellnesshotel. Hierzu gilt:

MwSt.-Auswirkungen

Die Agentur der Einnahmen hat mit Entscheid Nr. 21/E vom 22. Februar 2011 festgestellt, dass diese Gutscheine nicht als Wertpapiere angesehen werden können, die Güter oder Leistungen vertreten. Infolge geschieht durch die Ausstellung des Gutscheines keine Vorverlegung des Zeitpunktes der Umsatztätigung. Entsprechend sind der Verkauf der Gutscheine und auch deren Weitergabe an Mitarbeiter oder Kunden/Lieferanten außerhalb des Anwendungsbereichs der MwSt. im Sinne von Art. 2 Abs. 3 Buchst. a) DPR 633/1972. Für seit 1. Jänner 2019 ausgestellte Gutscheine (D.Lgs. 141/2018) gilt die aufgezeigte Klassifizierung allerdings nur noch für sog. multiple Gutscheineine, bei welchen im Moment der Ausstellung nicht absehbar ist, welcher MwSt-Satz zur Anwendung kommt, weil für den Gutschein z. B. Güter mit einem MwSt-Satz von 4%, 10% oder 22% in einem Kaufhaus eingekauft werden können. Steht hingegen die zukünftige Behandlung für MwSt-Zwecke bereits bei Ausstellung fest (z. B. Gutschein für ein Festessen – MwSt 10%), so gilt der Umsatz im Moment der Zahlung als getätigt, und es müssen hierfür umgehend eine Rechnung oder ein Steuerbeleg ausgestellt werden. Bei „multiplen“ Gutscheinen hingegen erfolgt die Umsatztätigung für Zwecke der Mehrwertsteuer erst, sobald die Gutscheine auch tatsächlich eingelöst werden.

Auswirkungen für Einkommen-steuern

Für Zwecke der Einkommensteuern kommen die allgemeinen Regeln, wie auf den letzten Seiten aufgezeigt, zur Anwendung. So stellen die Gutscheine auch für Mitarbeiter Entlohnungen in Sachwerten darstellen, soweit die Freigrenze von 516,46 Euro überschritten wird (Rundschr. Nr. 28/E/2016).

Benzingutscheine Mitarbeiter

Sehr verbreitet ist zuletzt auch die unentgeltliche Abgabe von Benzingutscheinen an die Mitarbeiter. Für Einkommensteuerzwecke gilt heute die obgenannte Grenze von 516,46 Euro, und wichtig: Die MwSt für den Ankauf solcher Gutscheine als fringe benefit für Mitarbeiter ist nicht absetzbar (Antwort AdE Nr. 338 vom 10. September 2020).

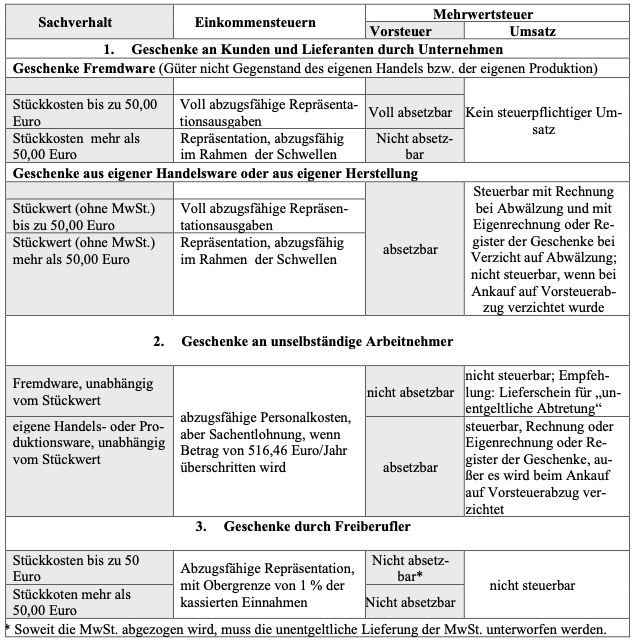

Die steuerliche Behandlung von Weihnachtsgeschenken im Überblick:

Für weitere Informationen stehen wir Ihnen gerne zur Verfügung.

Mit freundlichen Grüßen